Taxe d’habitation 2023 : depuis 2018, on voit cet impôt progressivement baisser pour l’ensemble des Français. En 2023, plus de 80 % de la population ne paie plus cette taxe.

En ce qui concerne les 20 % restants, ils obtiendront un allègement d’impôts de 65 % cette année. En 2023, tous les ménages français devraient être exonérés de cette taxe sur leur résidence.

Aujourd’hui, Dimo vous dit tout sur cette contribution !

Sommaire

La taxe d'habitation en 2024

Depuis début 2023

Depuis le début de l'année 2023, le 1er janvier précisément, la suppression de la taxe d'habitation est effective pour les résidences principales des contribuables en France. Cette mesure marque une étape importante dans la réforme fiscale visant à alléger les charges des ménages. Toutefois, certaines exceptions subsistent concernant l'application de cette taxe.

En effet, la taxe d'habitation continue d'être appliquée aux locaux meublés qui ne constituent pas la résidence principale de l'occupant. Cela concerne notamment :

- Les propriétaires, usufruitiers ou locataires qui possèdent un bien immobilier utilisé comme résidence secondaire. Il s'agit de tout logement meublé, y compris ses dépendances, n'étant pas considéré comme habitation principale.

- Les entités telles que les sociétés, associations et autres organismes privés non assujettis à la cotisation foncière des entreprises (CFE), pour leurs locaux meublés.

- Les organismes publics, y compris les institutions étatiques, les départements, les communes, ainsi que les établissements publics à caractère scientifique, éducatif ou d'assistance, lorsque leurs locaux ne présentent pas un caractère industriel ou commercial.

Calculé chaque année

La taxe d’habitation est un impôt perçu au profit des collectivités locales. Le taux d’imposition est voté dans chaque collectivité. Ainsi, le montant de celui-ci varie en fonction de la commune d’implantation du bien.

D’autres détails sont pris en compte lors de la taxation comme les critères du local

- (taille, confort, zone d’implantation…),

- ou la situation familiale (célibataire/marié, avec/sans enfant) du contribuable au 1er janvier.

Cette taxe s’impose aux propriétaires, locataire ou même occupant à titre gratuit d’une résidence principale ou secondaire. Notez que l'attestation d'hébergement sera nécessaire si l'hébergé souhaite effectuer des démarches administratives.

Cependant, depuis 2018, ce prélèvement disparait pour certains foyers en résidence principale.

L'avis d'imposition d'habitation présente ces informations :

- éléments servant de base au calcul de l'impôt,

- montant à payer,

- date limite de paiement,

- moyens de paiement accepté en fonction de la situation.

Elle peut également contenir la contribution à l'audiovisuel public.

Faut-il remplir une déclaration ?

Il n’y a aucun besoin de remplir une déclaration pour recevoir sa taxe d’habitation.

Quand reçoit-on la taxe ?

L’impôt sur son domicile apparait au troisième trimestre chaque année. Vous recevez un avis d’imposition qui est consultable sur le site officiel des impôts.

Vous recevrez donc votre taxe sur le logement ainsi que la contribution à l’audiovisuel public au même moment et devrez les payer ensemble.

Les échéances pour l’année 2023

Les dates limites de paiement de la taxe d'habitation de votre résidence principale étaient :

- le 15 novembre 2023 si vous n'utilisez pas de moyen de paiement dématérialisé

- le 20 novembre 2023 minuit si vous utilisez un moyen de paiement dématérialisé.

Attention, pour certains ménages, les échéances de paiement peuvent être allongées jusqu’en décembre, notamment sur les résidences secondaires.

Comment payer mon impôt d'habitation ?

Il existe deux manières de s'acquitter de sa fiscalité, pour cela vous :

- payez en ligne (prélèvement par exemple),

- payez de façon non dématérialisée (envoi d'un chèque par exemple).

Quels sont les locaux concernés par la taxe ?

Certains locaux sont obligatoirement imposables, que ce soit un domicile principal ou une habitation secondaire. Les bâtiments suivants sont donc concernés :

- Logements meublés et considéré comme une habitation. Il peut s’agir d’une maison individuelle ou d’un appartement.

- Dépendance de l’habitation (parking, garage, cave…) qu’elle soit non meublée ou même non attenante.

Si le logement est situé en Zone de Revitalisation Rurale (ZRR), la taxe d’habitation s’impose aux :

- chambres d’hôte,

- locaux classé meublé de tourisme.

Comment est calculée la taxe d’habitation ?

L’avis d’imposition sur le domicile est établie en fonction de votre situation au 1er janvier de l’année en cours. Si vous avez changé de domicile au cours de l’année, vous ne paierez pas deux taxes.

Vous ne paierez que la taxe du logement dans lequel vous étiez déclaré au 1er janvier. Vous pourrez ensuite bénéficier d’abattements, d’exonérations ou encore de dégrèvements. Cela dépendra de vos revenus

Base d'imposition et taux

La méthode de calcul de la taxe d’habitation 2023 est liée à la valeur cadastrale du logement et des taux en vigueur dans chaque commune française.

La valeur cadastrale correspond au loyer annuel que la propriété pourrait produire si elle était louée.

Elle est donc calculée sur ce que l’on appelle la valeur locative nette. Celle-ci est équivalente à la valeur cadastrale du domicile diminuée. Ensuite, les taux en vigueur s’appliquent sur la valeur nette locative.

Abattement obligatoire pour charges de famille

Si l'on prend la résidence principale, sa valeur locative sera automatiquement réduite. Il s’agira d’un abattement pour charges de famille. Il est équivalent en pourcentage de la valeur locative moyenne des habitations de la commune à :

- 10 % pour chacune des 2 premières personnes à charge

- 15 % pour chacune des personnes suivantes

Les taux peuvent être majorés. Cependant, ils ne doivent pas dépasser certaines limites.

Les personnes à charge sont les suivantes :

- Vos enfants pris en compte pour le calcul de l'impôt sur le revenu

- Vos ascendants

Les cas particuliers

Il existe plusieurs cas où le calcul est différent. Les résidences secondaires, par exemple, peuvent être majorées selon la commune d’implantation. Les personnes ayant de faibles revenus peuvent bénéficier d’une exonération ou si ce n’est pas le cas, voir leur taxe de résidence principale plafonnée.

Enfin, dans le cadre d’un relogement, vous pouvez bénéficier d’une baisse temporaire de contribution d’habitation. Mais pour cela, il faudra répondre à ces deux critères :

- Vous êtes relogé dans le cadre d’une opération ANRU. Il s’agit d’un programme national de rénovation urbaine dans lequel certains logements peuvent être démolis.

- Le montant de la taxe de votre nouveau domicile est supérieur à celui de votre ancienne habitation.

Toute demande de réduction devra faire l’objet d’une demande spécifique auprès du centre des finances publiques.

Qui paie la taxe en 2024 ?

Tout occupant d'un logement meublé

Elle est due chaque année par tout occupant d’un logement meublé au 1er janvier, qu’il soit :

- propriétaire,

- taxe d habitation locataire,

- ou simple occupant à titre gratuit.

Depuis la réforme de la taxe en 2018, la suppression progressive de la taxe d’habitation prend place peu à peu en France. Celle-ci est effective sur les résidences principales et permet aujourd’hui à plus de 80 % des foyers français d’être déchargés totalement d’impôt sur l’habitation.

Depuis 2021, c’est l’ensemble des contribuables qui bénéficie d’un dégrèvement de 30 % au min.

En 2023, l’abattement se fait à hauteur de 65 %.

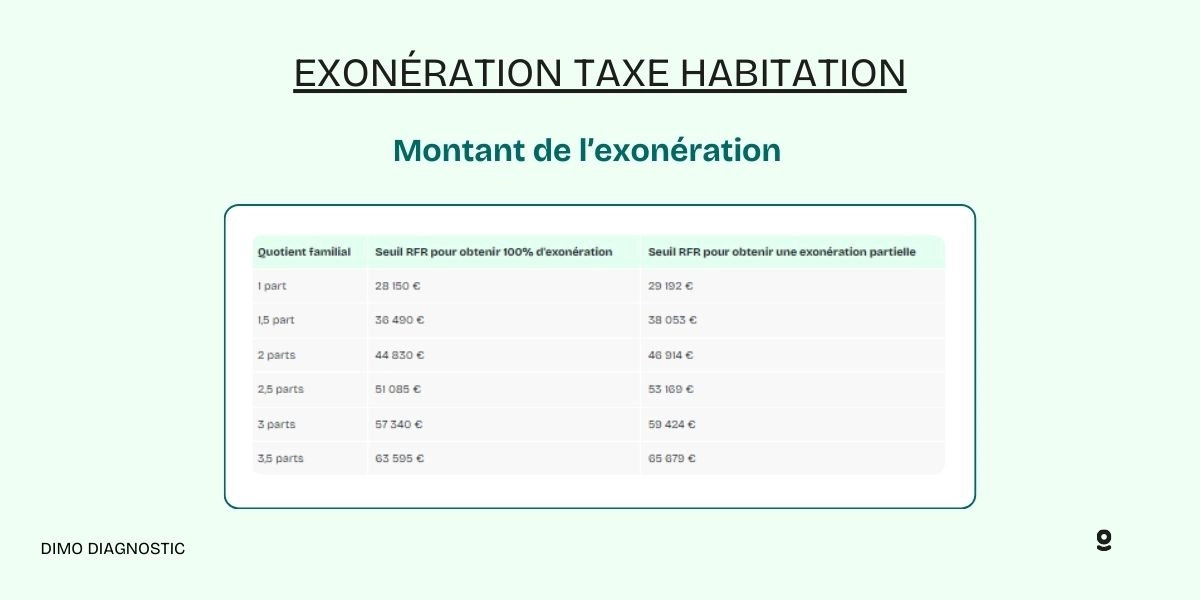

Si vous n’êtes pas assujetti à l’IFI ou Impôt sur la fortune et que votre revenu fiscal de référence ne dépasse pas un plafond prédéfini, vous serez éligible à :

- une exonération totale

- une exonération dégressive

L’exonération sera calculée et appliquée d’après les éligibilités suivantes :

La donnée principale prise en compte lors de l’éligibilité des contribuables est le RFR de l’ensemble des habitants de la maison ou de l’appartement.

Les personnes vivant dans des établissements spécialisés pour les personnes âgées, mais qui continuent de jouir de leur RP, peuvent aussi être exonérées.

En 2023, toutes les résidences principales seront exonérées de la taxe d'habitation.

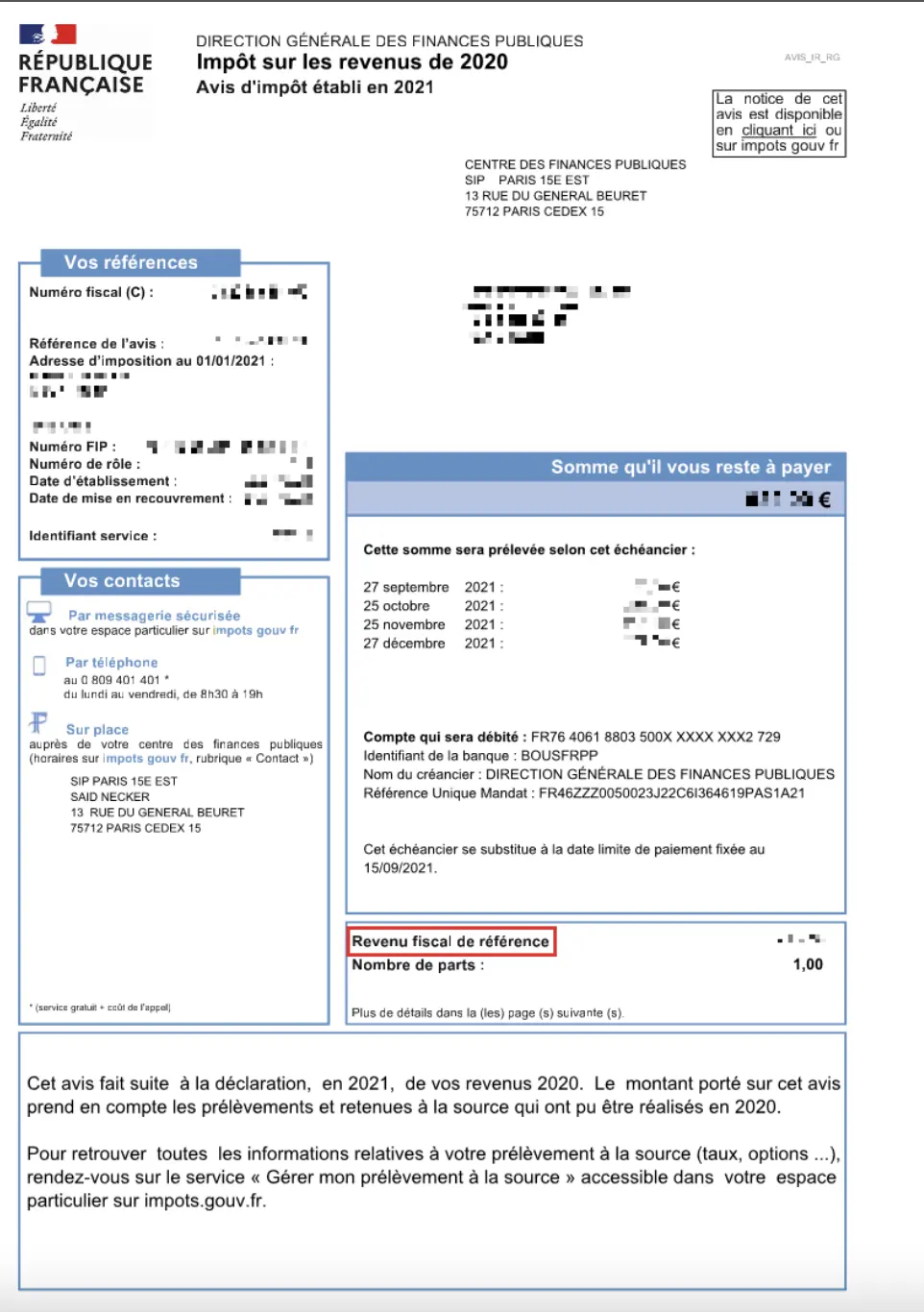

Comment trouver son revenu de référence sur sa feuille d'impôt ?

Avis d'imposition reçu malgré une exonération

Vous avez reçu votre avis d’imposition et celui-ci est supérieur à 0 euros ? Pas de panique ! On vous explique comment remédier à cela.

S’il s’avère effectivement que vous faites partie d’un foyer modes et qui devait être exonéré d’impôts, il existe plusieurs étapes pour vérifier qu’il ne s’agisse pas d’une erreur du fisc.

Pour cela, connectez-vous à votre espace personnel sur le site officiel des impôts. Sur votre dernière déclaration de contribution, vous trouverez votre RFR (revenu fiscal de référence). Ce revenu vous permettrait de trouver votre tranche fiscale et donc de savoir si vous deviez être déchargés ou non.

Si votre revenu dépasse le plafond imposé, vous pouvez être dans l’obligation de payer cette année alors que vous en étiez déchargé l’année passée. S'il s'agit effectivement d'une erreur du centre des finances publiques, alors vous pourrez demander l'exonération totale ou partielle de votre taxe.

Les cas particuliers de paiement

Taxe d'habitation étudiante : qui est encore concerné ?

Un étudiant est-il encore concerné par la taxe d'habitation en 2023 ? Les étudiants qui occupent un logement pour leurs études sont normalement soumis à la taxe d'habitation.

Cependant, ils sont automatiquement exonérés de cette contribution s'ils habitent en résidence Crous, en chambre meublé ou dans un domicile géré par un organisme étudiant. En 2023, ils seront TOUS exonérés de cet impôt.

Taxe d'habitation et colocation : qui doit payer ?

Dans ce cas précis, ce prélèvement s'applique sur un occupant du logement. C'est donc le rôle du destinataire de s'acquitter de celui-ci. Il devra s'arranger à l'amiable avec les autres colocataires pour partager les frais.

Taxe d'habitation sur un logement vacant : qui est concerné ?

Certaines communes sont sujettes à des taxes spécifiques. On parle notamment de Taxe d'Habitation sur les Logements Vacants (THLV). Les logements vacants sont les biens inhabités et vides de meubles. Ils ne doivent contenir aucun mobilier suffisant à l'occupation du domicile. La durée de cette vacance doit être d'au moins 2 ans à partir du 1er janvier de l'année d'imposition.

Taxe d'habitation sur un parking : quand la payer ?

Un parking est une dépendance de la résidence. À ce titre, il est obligatoirement pris en compte dans le calcul de la taxe d'habitation.

Le montant de la taxe foncière

Les collectivités locales font état de pertes de recettes fiscales dues à la suppression de la taxe d'habitation. Par conséquent, les ménages qui sont propriétaires de leur bien connaissent une grande instabilité.

D'après l'UNPI :

“ces hausses imprévisibles, disparates et aléatoires génèrent une instabilité fiscale aux conséquences graves. Un ménage ne peut pas anticiper le montant des taxes foncières et surtout leur augmentation. Il se retrouve donc à devoir payer des dépenses non budgétées. Cette instabilité fiscale a donc des conséquences directes sur le pouvoir d’achat des ménages avec une répercussion sur l’économie et l’emploi”.

La hausse de la taxe foncière est la conséquence de la mort imminente de la taxe d'habitation.

L'Union nationale de la propriété immobilière (UNPI) indique que la taxe foncière en Moyenne a augmenté de 4,7 % entre 2021 et 2022.

- Toutes les résidences principales en sont exonérées en 2023.

- Les résidences secondaires y seront toujours soumises.

- Une nouvelle déclaration de bien immobilier est mise en place depuis le 1er janvier 2023.