Taux immobilier janvier 2024. Une évolution positive se dessine dans le secteur immobilier, caractérisée par une stabilisation notable des taux d'intérêt à 4,22 % en moyenne. Parallèlement, les conditions de prêt connaissent une amélioration significative. Cette tendance laisse entrevoir une perspective favorable du marché immobilier pour 2024. Celle offre de meilleures opportunités aux futurs acheteurs.

Sommaire

Le taux immobilier de janvier 2024 se stabilise à 4,22 % 🙂

💹 Comment sont fixés les taux immobiliers ?

La rémunération d'une banque s'effectue par le biais du taux d'intérêt nominal. Il est également connu sous le nom de taux débiteur.

Pour établir les taux qu'elle offre à ses clients, une banque prend en compte plusieurs facteurs clés :

- Le taux des Obligations Assimilables du Trésor (OAT),

- La période de remboursement,

- La solidité financière de l'emprunteur, incluant ses revenus, son taux d'endettement, et le montant de son apport personnel.

📈 Une évolution positive pour janvier

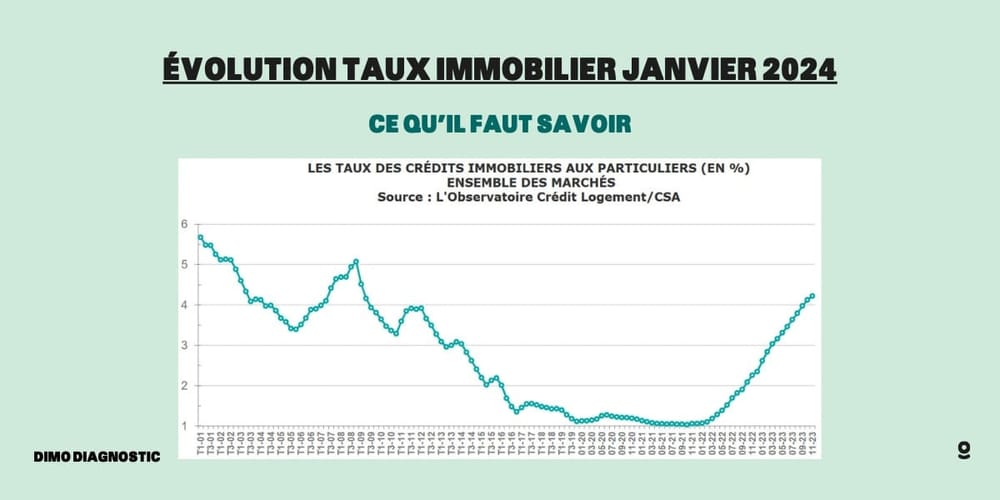

En janvier 2024, une évolution se dessine sur le marché des taux d'intérêt, témoignant d'une stabilisation bienvenue à 4,22 % en moyenne (source : observatoire CSA). Cette période apporte un souffle d'optimisme, contrastant avec les tendances haussières observées précédemment au cours de l'année.

Cette nouvelle dynamique est notamment illustrée par plusieurs banques, qui annoncent des réductions de taux. Cela apporte une lueur d'espoir dans un marché qui s'est montré plutôt morose ces derniers mois.

Voici un tableau récapitulatif des taux immobiliers pratiqués au cours des derniers mois selon les données fournies par l'Observatoire Crédit Logement/CSA :

Source : Observatoire Crédit Logement CSA - Évolution Taux Immobilier janvier 2024

🌟 Des taux moins importants qu'en décembre

Néanmoins, notez des augmentations légères, concernant tous les profils d'emprunteurs, avec des taux variant légèrement entre + 0,03 % et + 0,08 %.

Ces hausses restent cependant plus modérées que celles observées au mois de décembre. Ce qui indique une tendance vers une certaine stabilité.

Voici un tableau récapitulatif des taux appliqués selon les profils considérés :

| 0-40k | 40-80k | +80k | Profils confondus | |

| 15 ans | 4.25 % | 4.22 % | 4.18 % | 4.22 % |

| 20 ans | 4.41 % | 4.39 % | 4.35 % | 4.38 % |

| 25 ans | 4.51 % | 4.49 % | 4.36 % | 4.45 % |

Voici un autre tableau récapitulatif de l'évolution des taux immobiliers entre décembre 2023 et janvier 2024 :

Dimo Diagnostic © - Variation des taux immobiliers entre décembre 2023 et janvier 2024

💵 Des offres de crédits plus souples

Les banques démontrent une réelle volonté d'élargir leur spectre d'activités. Ce qui offre ainsi à un plus grand nombre d'emprunteurs l'accès à des conditions de prêt attractives.

"Pour un même projet immobilier, une banque peut vous proposer un crédit immobilier avec un taux d'intérêt différent de la proposition d'une autre banque. Vous êtes libre de vous adresser à plusieurs banques pour comparer leur proposition."

- Source : service-public.fr

Cette initiative est visible chez les établissements nationaux. Ils réintroduisent des grilles de taux avantageuses tout en offrant une plus grande flexibilité pour les dossiers bien établis.

Cette évolution se traduit aussi par des offres de prêts à des taux compétitifs, spécialement élaborées pour certaines catégories de clients. Par exemple les primo-accédants et ceux impliqués dans des projets de rénovation énergétique.

De plus, l'accompagnement par un courtier expert peut s'avérer précieux pour identifier l'offre la plus pertinente par rapport à votre projet.

Des prix de vente qui restent toujours élevés 🚀

📉 Une baisse du volume de transactions

L'analyse actuelle du marché immobilier en France révèle des dynamiques complexes. Malgré une stabilisation des taux d'intérêt et une approche plus souple des banques, le secteur reste influencé par des tarfis élevés.

Selon les données récentes de l'INSEE, fin août 2023, le volume des transactions immobilières a enregistré une baisse significative de 16,6 % sur une année.

Cette diminution, la plus marquée depuis dix ans, souligne les défis persistants du marché. Cependant, ces tendances offrent également des opportunités uniques pour les acheteurs et les investisseurs avertis.

Il est nécessaire de rassembler les informations clés telles que :

- le montant total du prêt souhaité,

- sa durée,

- et le taux estimé à cette période.

Il utilise un simulateur en ligne, disponible sur de nombreux sites financiers, en entrant ces données. Ces outils le fournit une estimation de ses mensualités.

Tom Vea, expert en immobilier conseille : "il est judicieux de bien comprendre les différentes composantes d'un prêt immobilier avant de procéder à une simulation. Je recommande à Kévin de prendre en compte non seulement le taux d'intérêt, mais aussi les frais annexes et les assurances. Un simulateur en ligne peut donner une estimation. Mais pour une analyse complète et personnalisée, je suggère de consulter un expert ou un courtier immobilier."

🏘️ L'impact de la diminution de la capacité d'emprunt sur l'offre et la demande

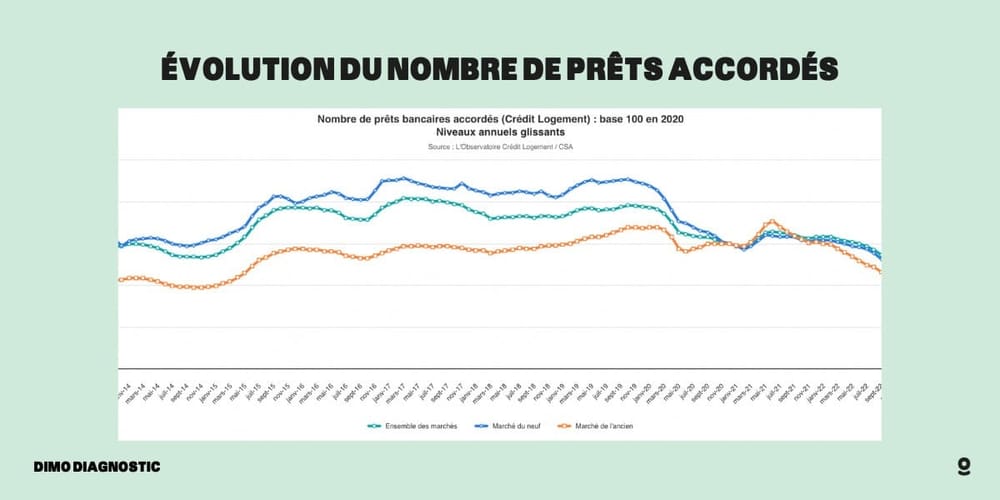

En 2024, nous observons un changement notable sur le marché immobilier français : une baisse de 42,6 % du nombre de prêts accordés.

Cette tendance marquante est principalement due à la diminution de la capacité d'emprunt chez les consommateurs français. Face à cette réalité économique, de nombreux Français sont contraints de reconsidérer leurs plans d'achat immobilier.

Ils se trouvent souvent dans l'obligation de reporter leurs projets d'acquisition, en raison de difficultés à obtenir des prêts. Cette situation souligne l'importance de comprendre les dynamiques actuelles pour les acheteurs potentiels et les investisseurs.

Source : Observatoire Crédit Logement CSA - Évolution du nombre de prêts accordés

🤦 Une vente des biens difficile

Avec la dynamique actuelle du marché, on observe une tendance à la baisse des prix de l'immobilier, anticipée dans les mois à venir. Elle est en partie due à la nécessité de les ajuster aux moyens financiers des ménages.

Une étude récente de l'Insee indique que pour correspondre à l'évolution des taux et des revenus, une baisse des prix de l'ordre de 37 % serait nécessaire.

Cependant, en réalité, les ajustements observés sont plus modérés. Ils varient entre 1 % et 8 % en fonction des localités et des spécificités régionales.

Cette situation incite les vendeurs à reconsidérer leurs attentes en termes de prix pour mieux se positionner. Ainsi que répondre aux capacités financières des acheteurs potentiels.

Le niveau du taux d'usure en ce début 2024 🏦

🧐 Qu'est-ce que le taux d'usure ?

Le taux d'usure est le taux d'intérêt maximal légal pour les prêts, protégeant ainsi les emprunteurs des taux excessifs. Il s'applique au TAEG des prêts, en particulier dans l'immobilier, assurant l'équité et la conformité aux règles.

Un crédit offert avec un taux excédant ce seuil est jugé usuraire, impliquant une pratique illégale. Cette réglementation est ancrée dans l’article L314-6 du Code de la consommation en France. Elle a été établie par l’État afin de sauvegarder les droits et les intérêts financiers des emprunteurs.

Cette mesure préventive vise à protéger les consommateurs contre les excès potentiels des banques et autres institutions de crédit immobilier. Ce qui assure ainsi une pratique de prêt équitable et responsable.

➗ Comment se calcule le taux d'usure ?

Ce taux d'usure varie selon plusieurs facteurs clés, incluant :

- la nature du crédit,

- son montant,

- et la durée de remboursement.

Il est important de distinguer deux grandes catégories de prêts :

- les crédits à la consommation,

- et les crédits immobiliers.

Concernant les crédits immobiliers et les prêts pour travaux, notamment ceux dont le montant dépasse 75 000 euros, il existe plusieurs subdivisions à connaître :

- Les prêts à taux fixe avec une durée de remboursement inférieure à 10 ans.

- À taux fixe dont la durée se situe entre 10 et moins de 20 ans.

- À taux fixe pour une durée dépassant 20 ans.

- À taux variables, qui offrent une flexibilité différente par rapport aux taux fixes.

- Les prêts relais, conçus pour faciliter les transitions financières dans certains contextes immobiliers.

🗞 Le taux est-il actualisé ?

La Banque de France régule des prêts en publiant le taux d'usure, qui est le taux maximal légal. Ce taux est mis à jour et publié officiellement dans le Journal officiel à la fin de chaque trimestre pour le trimestre suivant.

Cette information est accessible sur le site web de la Banque de France, dans la section "taux et cours" sous la catégorie "statistiques". Le taux d’usure, est appliqué à diverses catégories de prêts. Il est détaillé pour assurer la transparence et la protection des consommateurs.

Depuis le 1er février 2023, en réponse à un environnement économique marqué par l'inflation, la Banque de France a adopté une approche plus réactive en révisant le taux d'usure mensuellement.

🤔 Comment se fixer sur le taux d'usure ?

Opter pour le TAEA

Dans le domaine du crédit, certains profils d'emprunteurs sont perçus comme plus risqués par les banques, notamment en raison de l'âge avancé ou de professions jugées à risque.

Ces facteurs peuvent conduire à une proposition de taux d'intérêt supérieure au taux d'usure légal, entraînant ainsi le refus du prêt par l'établissement financier. Pour surmonter cet obstacle et sécuriser un emprunt, une des solutions efficaces consiste à ajuster le TAEA (Taux Annuel Effectif d'Assurance).

Ce réajustement peut être réalisé en optant pour une assurance emprunteur économique proposée par une autre institution. Cette stratégie permet non seulement d'aligner le taux sur le seuil réglementaire. Mais aussi d'augmenter la probabilité d'acceptation du prêt.

En cas de dépassement du taux d'usure

Le Code de la consommation, notamment l’article L341-50, apporte une régulation stricte en matière de crédit pour protéger les consommateurs contre les pratiques d'usure.

L'usure, définie comme la pratique de prêter de l'argent à des taux d'intérêt excessifs, est une infraction sérieuse. Elle fait l'objet de sanctions rigoureuses.

Les organismes de crédit qui enfreignent cette réglementation risquent des peines sévères, y compris une peine de prison pouvant aller jusqu'à deux ans et une amende conséquente de 300 000 euros.

Voici un tableau récapitulatif des différents taux des derniers mois et des taux d'usures du mois de janvier :

| Prêt | Taux moyen des 3 derniers mois | Taux d'usure janvier 2024 |

| taux fixe de moins de 10 ans | 3.3 % | 4.4 % |

| taux fixe entre 10 et 20 ans | 4.35 % | 5.8 % |

| taux fixe de 20 ans et plus | 4.58 % | 6.11 % |

| taux variables | 4.14 % | 5.52 % |

| prêt-relais | 4.63 % | 6.17 % |

Les évolutions prévues à partir de janvier 2024 🔮

💰 L'évolution du taux de refinancement

En septembre dernier, la Banque Centrale Européenne a augmenté son taux de refinancement pour la dixième fois depuis juillet 2022, atteignant désormais 4,50%. Cette hausse contraint les banques à réviser leurs taux d'intérêt pour rester compétitives.

🏄 Vers une stabilisation du taux d'intérêt moyen

Selon des analyses d'experts de l'observatoire CSA, le taux moyen, incluant toutes les durées mais hors frais annexes se stabilise autour de 4,22 % début 2024. Malgré certaines craintes du marché, il semble improbable que le taux atteigne 5% d'ici la fin de l'année.

Il est prévu que le taux principal de la BCE commence à diminuer en 2024. Ce qui permettra ainsi aux banques de proposer des prêts à des taux plus attractifs. Néanmoins, cette correction s'annonce progressive. On s'attend à ce que les taux continuent de croître durant les premiers mois de 2024 avant de commencer à légèrement reculer.

Le tableau suivant met en avant les différents taux pratiqués par divers organismes financiers :

| 👉 Organisme 👉 | Empruntis | Meilleurtaux | Emprunt Direct | Cafpi |

| 👇 Durée de prêt 👇 | ||||

| 15 ans | 4.25 % | 4.25 % | 4.40 % | 4.15 % |

| 20 ans | 4.30 % | 4.44 % | 4.55 % | 4.30 % |

| 25 ans | 4.40 % | 4.58 % | 4.65 % | 4.45 % |

🗓 La révision mensuelle du taux d'usure

La décision de la Banque de France concernant le maintien de la révision mensuelle du taux d'usure reste incertaine. Depuis février 2023, cette mesure provisoire, prévue jusqu'en janvier 2024, a introduit une mensualisation du taux maximal légal.

Cette approche permet aux banques de s'adapter aux fluctuations monétaires et d'améliorer leur rentabilité sur les crédits récents. En outre, elle a contribué à atténuer les impacts négatifs liés à la hausse rapide des taux d'intérêt.

📊 L'évolution du OAT

L'évolution positive du marché obligataire français est confirmée par la récente baisse du taux des OAT à 10 ans. Ces obligations assimilables du Trésor constituent un indicateur clé de la santé économique de l'État français.

Elles ont vu leur taux chuter à 2,88% le 3 décembre, une baisse significative par rapport au pic de 3,60% observé au début du mois d'octobre. Cette tendance baissière est un signe encourageant pour l'économie. Elle influence favorablement les taux d'intérêts pratiqués par les banques.

- Les taux immobiliers pour le mois de janvier 2024 se stabilisent autour de 4,22 % en moyenne nationale.

- Le contexte reste marqué par une baisse du volume de transactions.

- Ce contexte est principalement dû à des prix de ventes encore trop élevés.

- Il faudrait que la moyenne des prix de ventes baissent de 37 % pour relancer le marché immobilier en 2024.

Tom Vea

Agent Immobilier

Expert en immobilier depuis près de 4 ans, j’accompagne et conseille désormais les futurs propriétaires dans leurs projets d’achats & locations !

Merci, on espère vous revoir bientôt 💚