Taux immobilier février 2023 : nouvelle année, nouveaux défis. Alors que nous nous préparons à entamer ce nouveau mois, nous apprenons que le taux d'usure sera augmenté à 3,79 % pour un emprunt immobilier sur 20 ans. Pour les personnes cherchant à acheter une maison ou à investir dans l'immobilier, cela peut avoir un impact sur leur budget et leurs décisions financières. Il est donc plus important que jamais de connaître le taux immobilier actuel pour évaluer le coût de l'investissement immobilier. Dans cet article, nous examinons les taux immobiliers en février 2023 et leur impact sur les achats immobiliers.

Obtenez dès maintenant le meilleur taux de crédit immobilier !Qu'advient-il des crédits immobiliers en ce début d'année 2023 ?

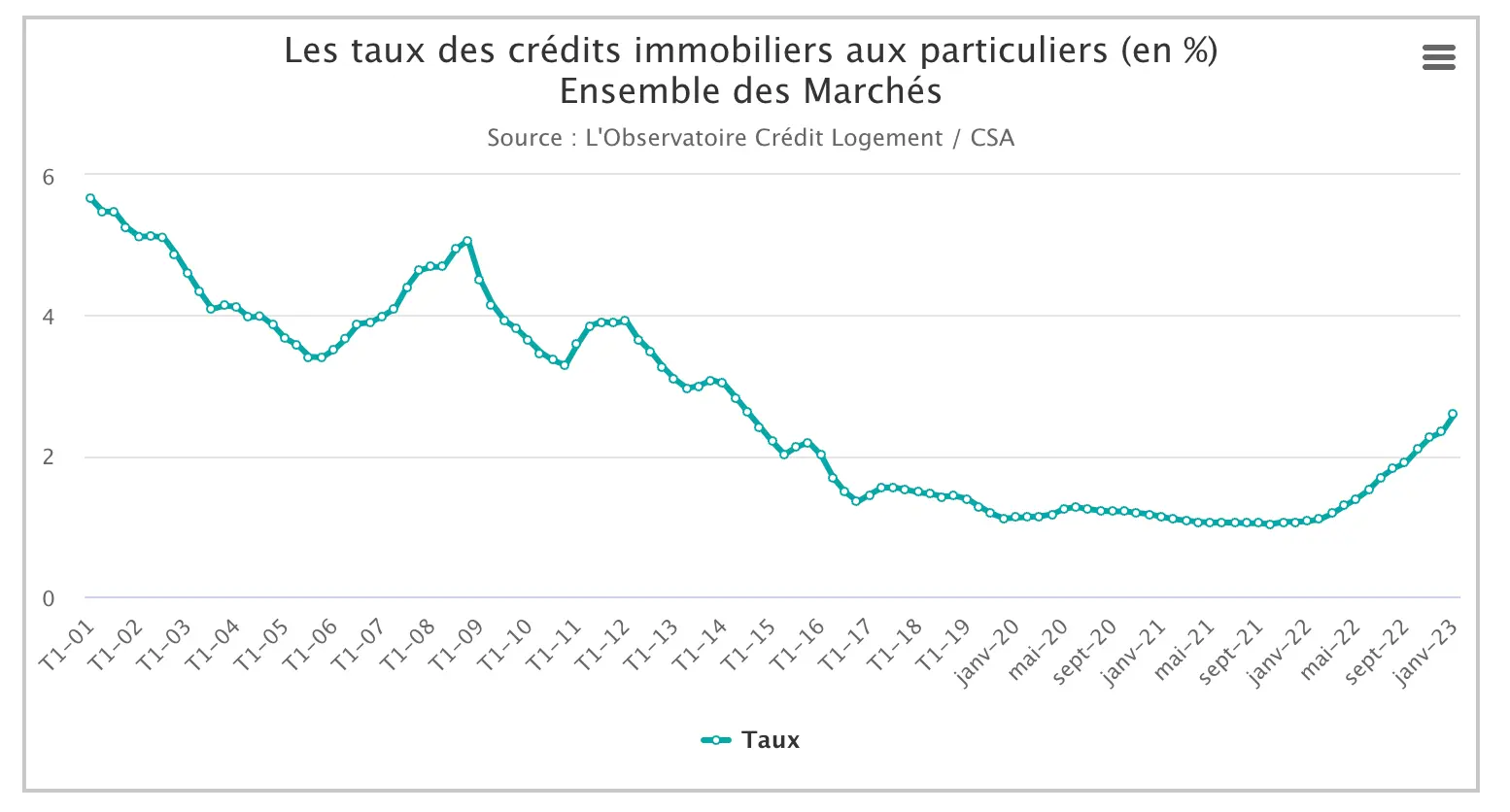

Taux de crédit immobilier moyen

À mi-janvier, le taux moyen pour un prêt immobilier a augmenté à 2,52 %, selon l'Observatoire Crédit Logement (CSA). Ce chiffre représente une hausse par rapport au taux immobilier de décembre 2022, où les taux moyens étaient de 2,22 %.

Le taux d'intérêt pour les crédits immobiliers dépasse les 2 % pour la première fois depuis 2015, en raison de l'augmentation du taux d'usure et de l'inflation. Ainsi, les banques ont choisi de faire passer cette hausse sur les taux de crédit immobilier.

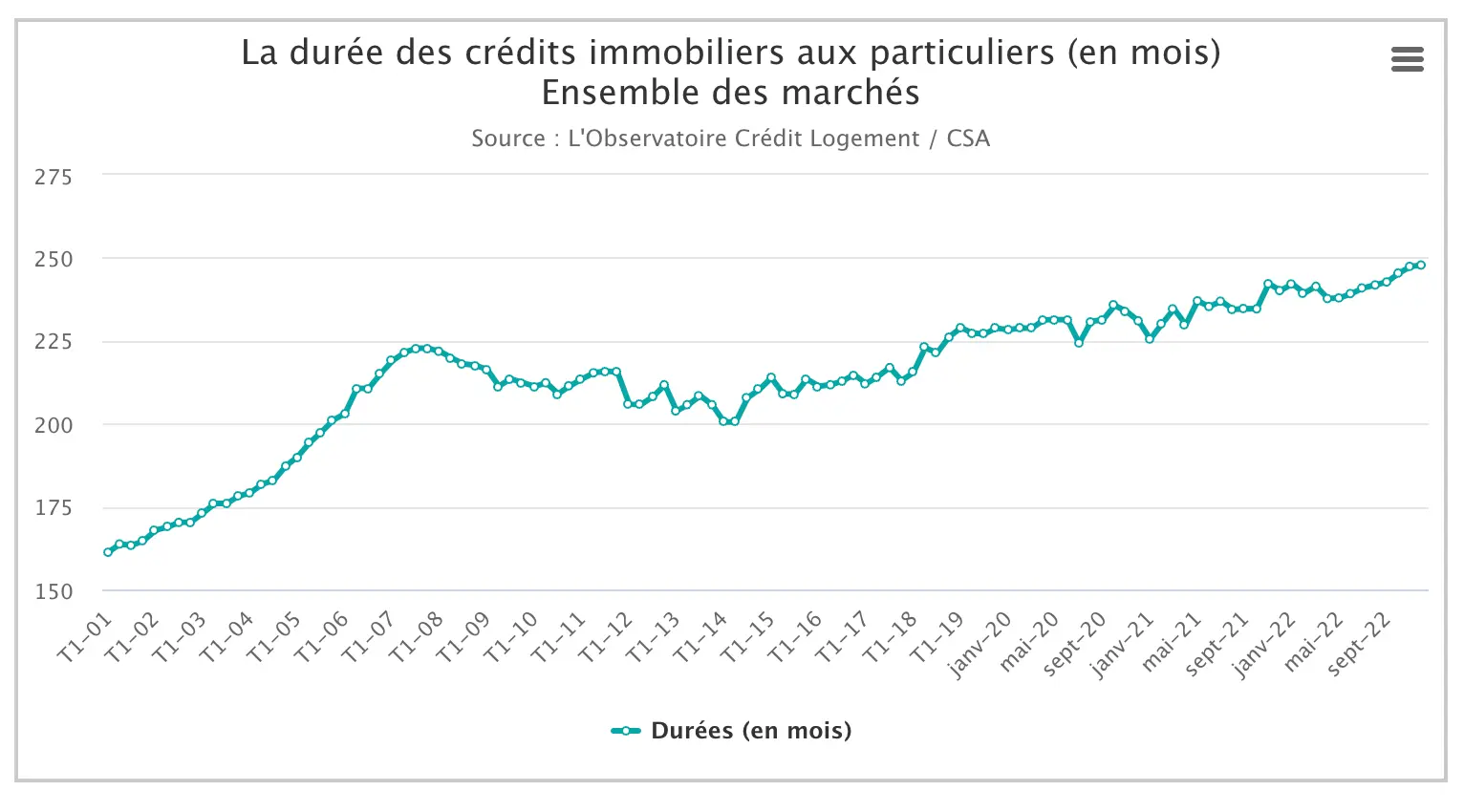

Quelles sont les durées des crédits immobiliers en février 2023 ?

Le temps de remboursement des prêts immobiliers a fortement augmenté ces derniers temps pour les particuliers. En décembre 2022, la durée moyenne des prêts s'élevait à 248 mois, soit 20 ans et 9 mois de remboursement. Ceux-ci sont souvent utilisés pour l'achat de la résidence principale.

Toutefois, pour un logement neuf, la durée d'un prêt est estimée à 267 mois (22 ans et 3 mois) et pour un investissement dans l'ancien, à 256 mois (21 ans et 4 mois). La durée moyenne des prêts augmente donc considérablement, mais cela ne peut pas compenser la hausse globale des prix de l'immobilier.

Taux moyen immobilier en fonction de la période de remboursement.

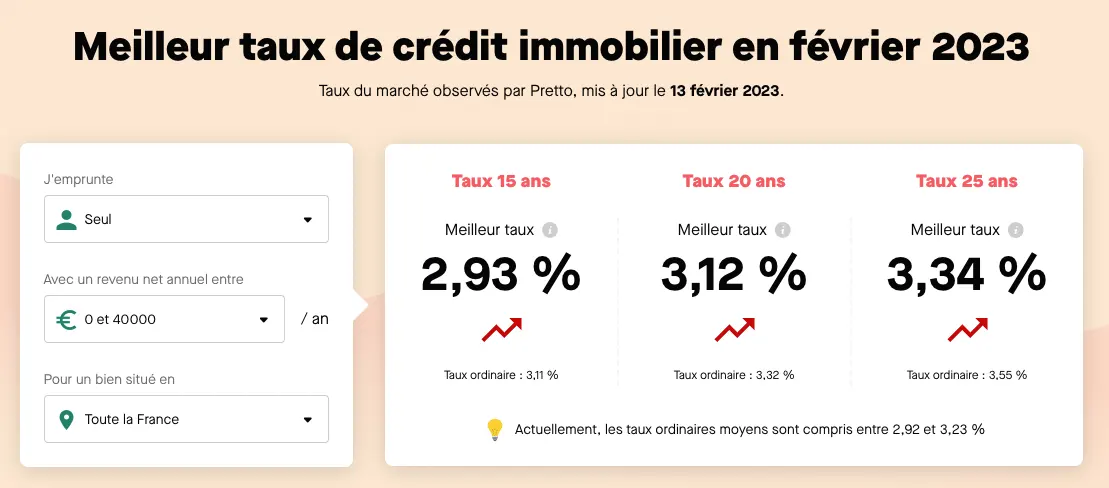

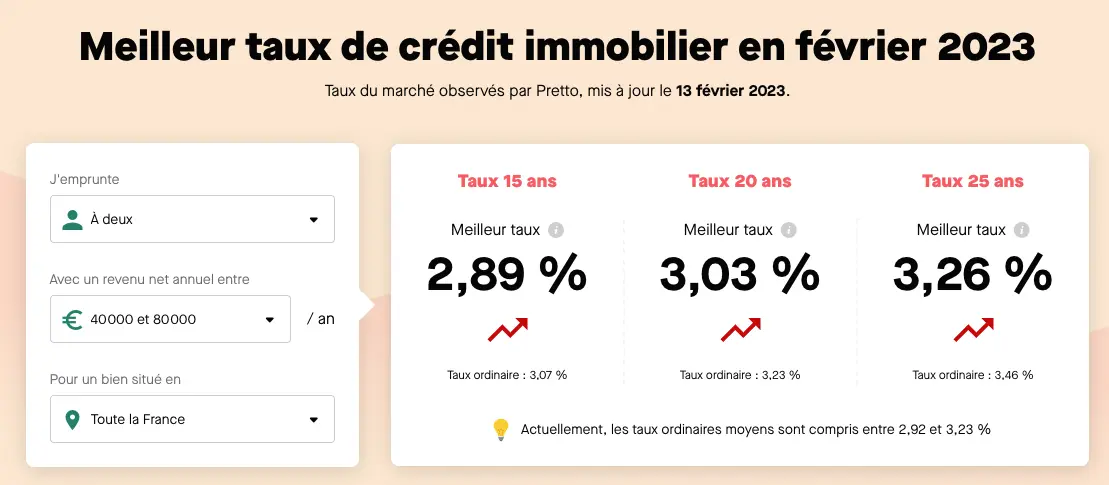

Voici la moyenne des taux immobiliers en février 2023 en fonction de la durée de remboursement :

- Taux immobilier moyen sur 15 ans : 2,53 % (contre 0,85 % en février 2022)

- Taux immobilier moyen sur 20 ans : 2,64 % (contre 1,10 % en février 2022)

- Taux immobilier moyen sur 25 ans : 2,97 % (contre 1,25 % en février 2022)

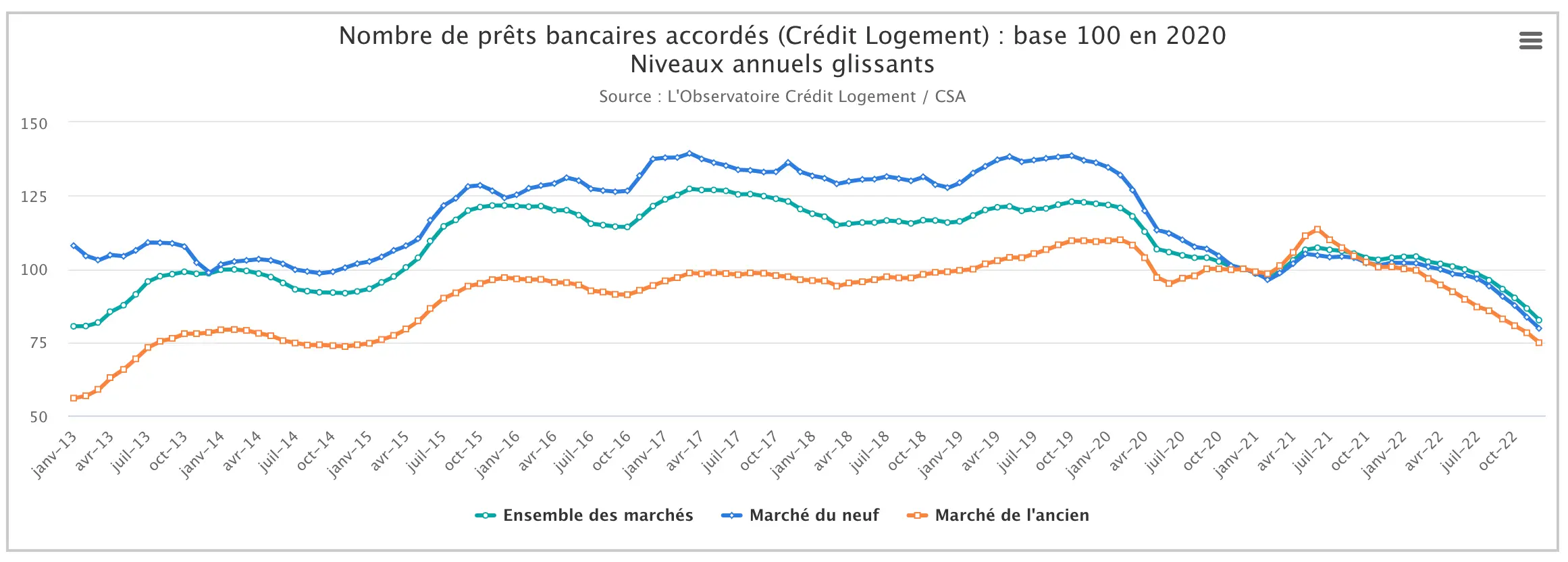

La capacité d'emprunt continue de baisser en 2023

En 12 mois, la capacité d'emprunt des particuliers a chuté de 18 %. Les facteurs clés sont :

- les revenus,

- les dettes existantes (prêts immobiliers, crédits à la consommation)

- et les taux d'intérêt actuels.

Avec l'augmentation des taux d'intérêt, le pouvoir d'achat des acheteurs et investisseurs a été réduit.

On observe une augmentation des prêts immobiliers accordés sur des durées plus longues, avec plus des deux tiers des prêts émis sur plus de 20 ans. Cela peut signifier une baisse de la capacité d'emprunt des ménages.

Les données montrent une réduction significative du nombre de crédits accordés depuis 2020, confirmant cette tendance. Pour faire face à cette situation, il est fréquent d'augmenter les périodes de remboursement.

Quels sont les taux immobiliers en février 2023 ?

Les taux immobiliers varient selon les courtiers et les banques, donc les taux d'un courtier A peuvent être légèrement différents de ceux du courtier B. Mais cela donne une moyenne que nous allons vous montrer maintenant.

| Courtier / Durée | 10 ans / 120 mois | 15 ans / 180 mois | 20 ans / 240 mois | 25 ans / 300 mois |

|---|---|---|---|---|

| MeilleurTaux | 2,46 % | 2,53 % | 2,64 % | 2,97 % |

| Empruntis | 2,45 % | 2,65 % | 2,75 % | 2,85 % |

| ACE | 2,30 % | 2,55 % | 2,65 % | 2,70 % |

| Cyberpret | 2,25 % | 2,40 % | 2,55 % | 2,85 % |

Il faut noter que les taux immobiliers en février 2023 continuent à monter par rapport à janvier 2023.

Il est crucial de se rappeler que les taux ne représentent pas le coût total du prêt, car ils excluent des frais tels que l'assurance emprunteur, la garantie de prêt et les frais de dossier.

Le TAEG, qui inclut ces frais, donne le coût réel du prêt et est obligatoirement indiqué par les prestataires de crédit lors de la proposition de crédit.

Février 2023 a vu une augmentation rapide des taux immobiliers pour les particuliers en France. En effet, le taux moyen a augmenté de 25 points de base. Cela est plus rapide que les augmentations d'octobre 2022 (+19 pdb) et de juillet 2022 (+18 pdb).

Raisons de l'augmentation rapide des taux en février 2023

La revalorisation du taux d'usure en février 2023 a été plus forte que les deux précédentes :

- +52 pdb pour les prêts à plus de 20 ans (66,8 % de la production)

- +48 pdb pour la revalorisation d'octobre 2022

- +17 pdb pour la revalorisation de juillet 2022.

Profitabilité des nouveaux crédits en baisse

Malgré l'augmentation rapide des taux, la profitabilité des nouveaux crédits peine à se rétablir. Les marges des établissements bancaires sont en baisse en raison du relèvement du taux de refinancement de la BCE à 2,5 % en décembre 2022. Et des augmentations précédentes en juillet et novembre 2022. La production de nouveaux crédits a été largement affectée en 2022 par une baisse de la demande et une contraction de l'offre.

| Période | Taux moyens(en %) | Sur 15 ans | Sur 20 ans | Sur 25 ans |

|---|---|---|---|---|

| Janvier 2020 | 1,12 | 0.92 | 1,08 | 1,33 |

| Décembre 2020 | 1,17 | 0,97 | 1,10 | 1,35 |

| Janvier 2021 | 1,13 | 0,95 | 1,07 | 1,33 |

| Décembre 2021 | 1,06 | 0,86 | 0,99 | 1,13 |

| Janvier 2022 | 1,07 | 0,88 | 1,00 | 1,15 |

| Décembre 2022 | 2,34 | 2,14 | 2,30 | 2,42 |

| Janvier 2023 | 2,59 | 2,43 | 2,59 | 2,74 |

| Février 2023 | 2,71 | 2,53 | 2,64 | 2,97 |

Difficultés pour les emprunteurs avec un faible apport personnel

Pour les emprunteurs avec un faible apport personnel, notamment sur des prêts à 25 ans, les taux dépassent maintenant les 3,0 %. Cela peut rendre plus difficile pour ces personnes d'obtenir un prêt immobilier à un taux abordable.

Les taux immobiliers pour les particuliers en France ont augmenté rapidement en février 2023. Cependant, la situation économique actuelle rend toujours difficile, pour les emprunteurs avec un faible apport personnel, d'obtenir un prêt immobilier abordable.

Quel est le taux de l'assurance de prêt immobilier ?

Il faut savoir que le taux de l'assurance du prêt immobilier varie en fonction de différents facteurs, comme :

- l'âge de l'emprunteur,

- son état de santé (fumeur ou non fumeur).

Les taux actuels de l'assurance de prêt immobilier sont de :

- 0,05 % (personne de 20 ans non-fumeur),

- 0,08 % (personne de 20 ans fumeur),

- 0,09 % (personne de 30 ans non-fumeur),

- 0,13 % (personne de 30 ans fumeur),

- 0,17 % (personne de 40 ans non-fumeur),

- 0,25 % (personne de 40 ans fumeur).

Pour finir, il faut savoir que la BCE veut limiter l'inflation qui est actuellement supérieure à 2 %. Pour y arriver, elle augmente les taux d'intérêt, ce qui force les banques à en faire autant. Les coûts de refinancement montent et les banques cherchent à les répercuter sur les clients.

Cependant, le plafond du taux d'usure les empêche de prêter à des taux trop élevés. Les plafonds ont été mis à jour depuis le 1er février 2023, ce qui pourrait augmenter les taux de crédit immobilier.

Il y a des raisons d'espérer que la situation n'empire pas : les banques doivent accorder un minimum de crédits immobiliers pour atteindre leurs objectifs 2023. Donc il y aura plus de concurrence, ce qui devrait maintenir les taux de crédit résidentiel à un niveau acceptable.

Le taux de l'OAT 10 ans a augmenté à 2,59 % en janvier 2023. Les fluctuations peuvent mener à des taux de 3,30 % à 3,50 %. En 2023, il est possible que ce taux ne dépasse pas 3 %, mais on ne peut pas savoir si les taux continueront de monter autant.

Comment maximiser votre crédit : 5 astuces pour obtenir le meilleur taux d'intérêt

Emprunter de l'argent peut être une solution financière pratique pour réaliser des projets importants, tels que l'achat d'une maison. Cependant, le taux d'intérêt associé à votre emprunt peut avoir un impact significatif sur le coût total de votre crédit. Il est alors important de comprendre comment maximiser votre crédit pour obtenir le meilleur taux d'intérêt possible.

Voici quelques astuces pour vous aider à maximiser votre crédit et à obtenir le meilleur taux d'intérêt :

1. Évaluez votre profil d'emprunteur

Avant de demander un crédit immobilier, il est important de comprendre votre profil d'emprunteur. Les établissements financiers évaluent votre profil en fonction de critères tels que :

- votre historique de crédit,

- votre situation financière actuelle,

- votre situation professionnelle,

- et votre capacité de remboursement.

Plus votre profil est solide, plus vous avez de chances d'obtenir un taux d'intérêt compétitif.

2. Négociez avec les établissements financiers

Les banques ou les courtiers sont souvent disposés à négocier les taux d'intérêt pour attirer de nouveaux clients. N'hésitez pas à discuter avec plusieurs établissements financiers pour trouver celui qui offre le meilleur taux d'intérêt pour votre profil.

3. Améliorez votre historique de crédit

Si votre historique de crédit est insuffisant, vous pouvez prendre des mesures pour l'améliorer. Par exemple, vous pouvez :

- rembourser vos dettes existantes,

- payer vos factures à temps,

- et éviter de souscrire de nouveaux crédits à la consommation.

4. Offrez une garantie supplémentaire

Pour obtenir un taux d'intérêt plus avantageux, vous pouvez fournir des garanties supplémentaires comme :

- un apport personnel conséquent,

- un co-emprunteur solvable.

5. Évitez les frais de dossier et les assurances inutiles

Les frais de dossier et les assurances peuvent rapidement faire grimper le coût total de votre crédit. Assurez-vous de comprendre tous les coûts associés à votre emprunt et de les inclure dans votre évaluation du taux d'intérêt.

En suivant ces astuces, vous pouvez maximiser votre crédit et obtenir le meilleur taux d'intérêt pour votre emprunt immobilier. Gardez toutefois à l'esprit que le taux d'intérêt n'est qu'un des nombreux facteurs à prendre en compte lors de l'obtention d'un crédit. Il est également important de considérer :

- les conditions de remboursement,

- les frais supplémentaires

- et les options de remboursement anticipé avant de souscrire un crédit.

Finalement, la clé pour obtenir le meilleur taux d'intérêt pour votre crédit immobilier est :

- de prendre le temps de comprendre votre profil d'emprunteur,

- de négocier avec les établissements financiers

- et de faire des choix financiers judicieux.

En travaillant avec un conseiller financier ou en comparant les offres en ligne, vous pouvez être en mesure de trouver le crédit qui répond le mieux à vos besoins financiers.

En conclusion, maximiser votre crédit et obtenir le meilleur taux d'intérêt possible peut vous aider à économiser de l'argent sur le long terme et à réaliser vos projets importants. Alors, n'hésitez pas à suivre ces 5 astuces pour obtenir le meilleur taux d'intérêt pour votre crédit.

Voici un rappel des taux 2023 des autres mois :