Taux immobilier avril 2023 : en ce début d'avril 2023, nous apprenons que le taux d'usure pour les prêts immobiliers sur une durée de 20 ans a augmenté, atteignant désormais 4,24 %. Cette hausse pourrait bien avoir une influence sur les décisions financières de ceux qui souhaitent acquérir une propriété ou investir dans le domaine immobilier. Par conséquent, il est primordial de se tenir informé du taux immobilier actuel afin de prendre une décision éclairée quant à l'investissement dans l'immobilier. Dans les lignes qui suivent, nous examinerons l'état des taux immobiliers en avril 2023 et leur impact potentiel sur les achats immobiliers.

Sommaire

Qu'advient-il des crédits immobiliers en ce mois d'avril 2023 ? 🤔

Augmentation des coûts des prêts immobiliers

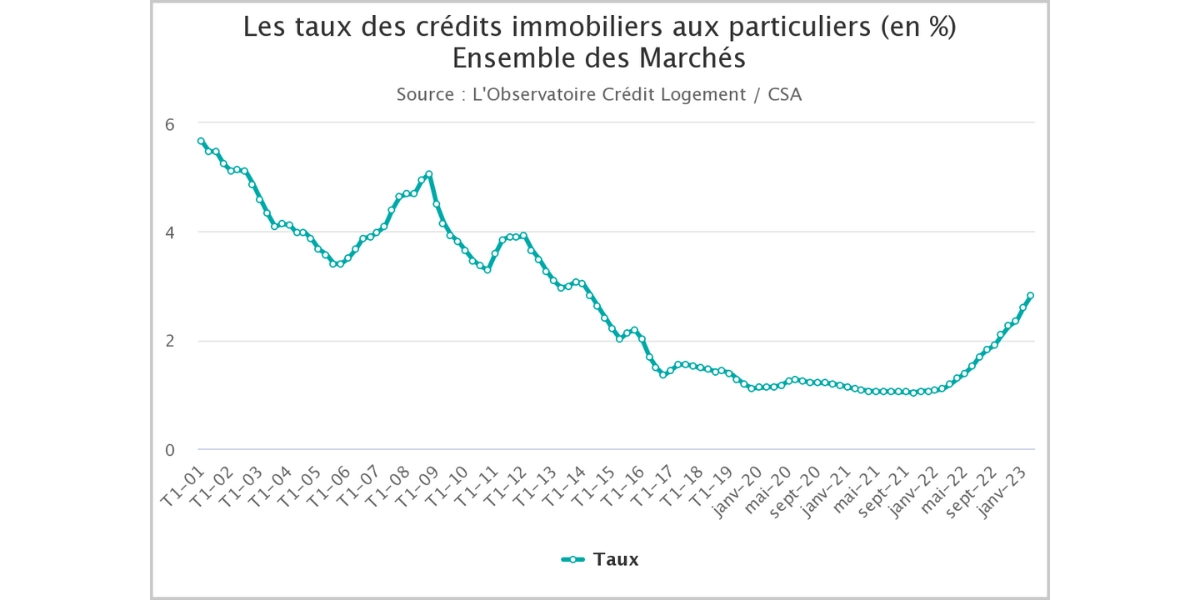

Selon les données de l'Observatoire du Crédit Logement (CSA), le taux moyen pour les prêts immobiliers a augmenté à 2,82 % en février. Cette augmentation par rapport aux taux de janvier 2023, qui étaient à 2,37 %, est due à la hausse du taux d'usure ainsi qu'à l'inflation.

Pour la première fois depuis 2015, les taux d'intérêt pour les crédits immobiliers dépassent les 3 %. En conséquence, les banques ont décidé de répercuter cette hausse sur les taux de crédit immobilier. En comparaison, le Prêt Action Logement semble être une option intéressante.

Cette augmentation aura une incidence directe sur les échéances mensuelles d'un prêt amortissable contracté sur la durée. En effet, si le taux est bas, les remboursements mensuels seront moins élevés. Et à l'inverse, si le taux est élevé, les paiements mensuels seront plus conséquents.

Durées des crédits immobiliers disponibles en avril 2023

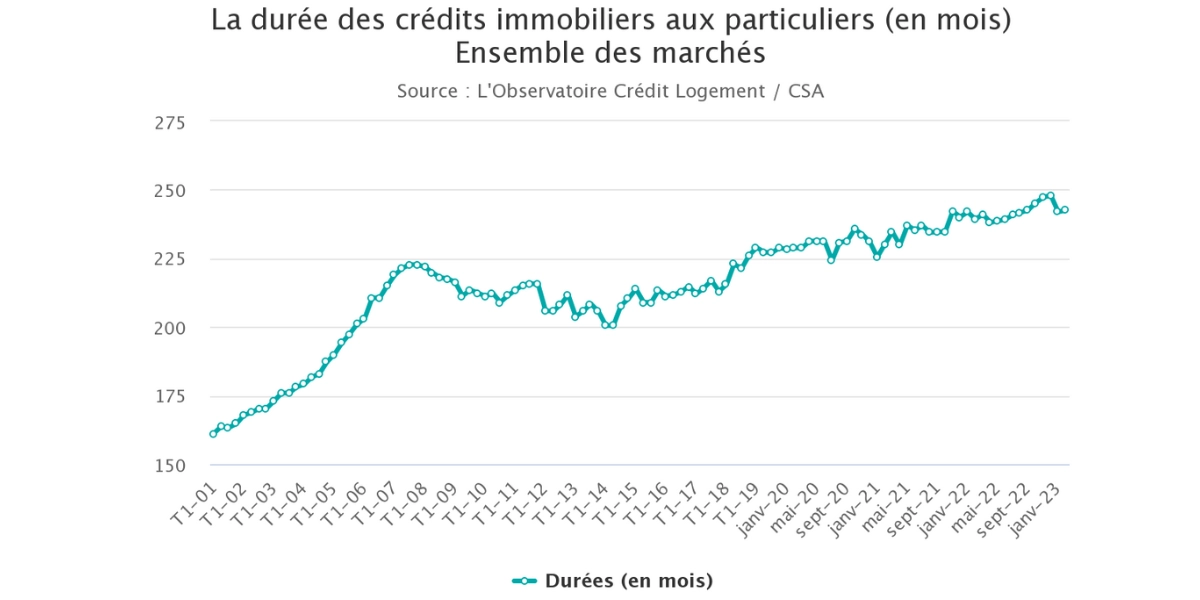

Graphique de la durée des crédits immobiliers - Source CSA

Graphique de la durée des crédits immobiliers - Source CSARécemment, les particuliers ont fait face à une forte augmentation de la durée de remboursement des prêts immobiliers. En février 2023, la durée moyenne des prêts s'élevait à 243 mois, soit 20 ans et 3 mois de remboursement, principalement pour l'achat de la résidence principale.

En février 2023, 67,3% des prêts bancaires ont été accordés pour une durée comprise entre 20 et 25 ans, tandis qu'en 2021, cette tranche de durée représentait 55,2% des prêts accordés.

Cependant, pour un logement neuf, la durée d'un prêt est estimée à 267 mois (22 ans et 3 mois) et pour un investissement immobilier dans l'ancien, elle est de 256 mois (21 ans et 4 mois). Malgré l'augmentation considérable de la durée des prêts, cela ne peut pas compenser la hausse générale des prix de l'immobilier. Depuis février 2023, la tendance semble s'être stabilisée, la durée moyenne des prêts bancaires pour l'accession à la propriété a diminué d'environ 6 mois pour revenir à son niveau de l'été 2022. ⭐️

| Durée des prêts | Description |

|---|---|

| 248 mois (20 ans et 9 mois) | Durée moyenne des prêts immobiliers en décembre 2022 |

| 267 mois (22 ans et 3 mois) | Durée d'un prêt pour un logement neuf |

| 256 mois (21 ans et 4 mois) | Durée d'un prêt pour un investissement immobilier dans l'ancien |

| 243 mois (20 ans et 3 mois) | Tendance moyenne en avril 2023 |

Moyenne des taux immobiliers en avril 2023

Découvrez les taux immobiliers moyens en avril 2023 selon la durée de remboursement :

- Taux immobilier moyen sur 15 ans : 2,89 % (+1,69 % par rapport à avril 2022) ↗️

- Taux immobilier moyen sur 20 ans : 3,00 % (+1,65 % par rapport à avril 2022) ↗️

- Taux immobilier moyen sur 25 ans : 3,10 % (+1,60 % par rapport à avril 2022) ↗️

Une capacité d'emprunt qui continue de baisser en avril 2023

Cette dernière année, la capacité d'emprunt des particuliers a connu une baisse de 18 %. Cette tendance est due à plusieurs facteurs clés, tels que :

- les revenus,

- les dettes existantes,

- et les taux d'intérêt actuels.

L'augmentation des taux d'intérêt a considérablement réduit le pouvoir d'achat des emprunteurs.

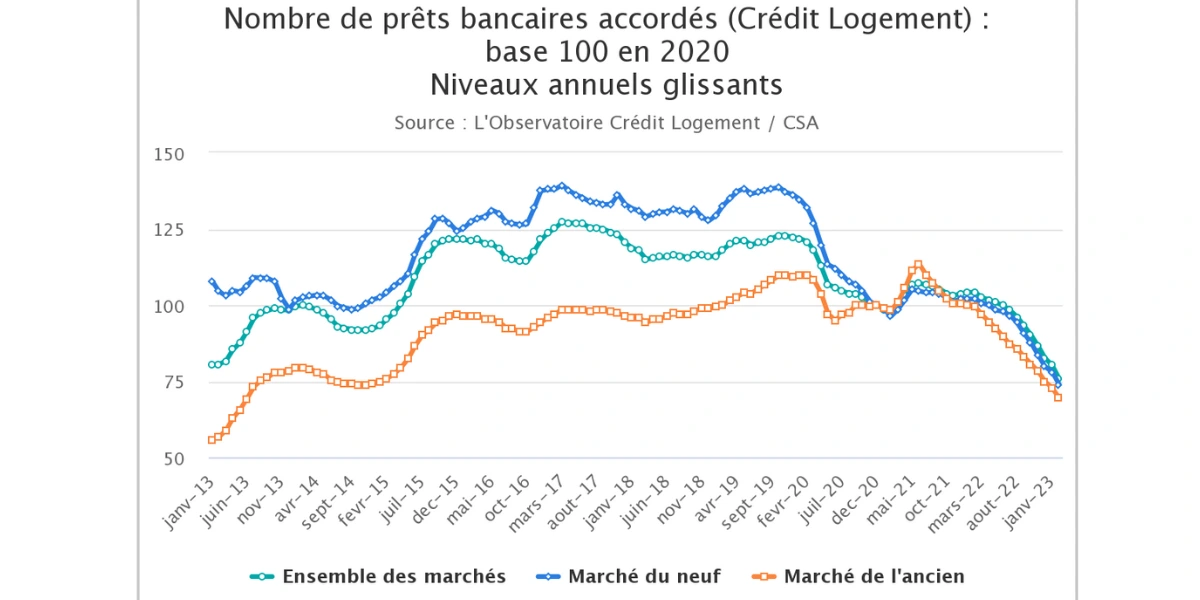

Évolution du nombre de prêts immobiliers accordés - Source CSA

Évolution du nombre de prêts immobiliers accordés - Source CSA- Les données révèlent également une tendance vers des prêts immobiliers accordés sur des périodes plus longues. En effet, plus des deux tiers des prêts immobiliers sont accordés pour une durée de plus de 20 ans, ce qui peut entraîner une diminution de la capacité d'emprunt des ménages.

- Depuis 2020, il y a eu une diminution du nombre de crédits accordés, ce qui renforce cette tendance. Afin de faire face à cette situation, les périodes de remboursement sont souvent prolongées.

Taux immobiliers en avril 2023 : quels sont-ils ? 🧐

Les taux immobiliers proposés par les différents prestataires varient en avril 2023, il est donc recommandé de comparer les offres afin d'obtenir le meilleur taux possible.

| Courtier / Durée | 10 ans / 120 mois | 15 ans / 180 mois | 20 ans / 240 mois | 25 ans / 300 mois |

|---|---|---|---|---|

| MeilleurTaux | 2,69 % | 2,89 % | 3,00 % | 3,10 % |

| Empruntis | 2,70 % | 2,95 % | 3,05 % | 3,15 % |

| Cafpi | 2,73 % | 2,89 % | 2,82 % | 3,10 % |

| ACE | 2,70 % | 2,90 % | 2,95 % | 3,10 % |

En avril 2023, les taux immobiliers en France ont connu une augmentation par rapport au mois de mars de la même année. Cependant, il est important de prendre en compte que les taux ne reflètent pas le coût total du prêt. Car ils ne tiennent pas compte de frais tels que :

- l'assurance emprunteur,

- la garantie de prêt,

- et les frais de dossier.

Le TAEG, qui inclut ces frais, donne une idée plus précise du coût réel du prêt et est obligatoirement indiqué par les prestataires de crédit dans leur proposition de prêt.

En avril 2023, les taux immobiliers pour les particuliers connaissent toujours une augmentation en France, avec une hausse de 10 points de base. C'est légèrement moins que les augmentations observées en février 2023 (+19 pts) et mars 2023 (+26 pts).

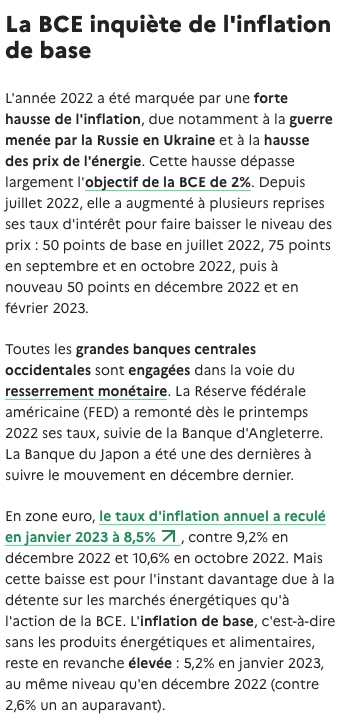

Une cause de l'augmentation des taux immobiliers : l'inflation - Source : Vie Publique

Une cause de l'augmentation des taux immobiliers : l'inflation - Source : Vie PubliquePourquoi les taux augmentent en avril 2023 ?

En avril 2023, la revalorisation du taux d'usure à 4,24 % est toujours aussi importante que les précédentes. Cette augmentation s'explique par plusieurs facteurs, tels que :

- la situation économique générale,

- les politiques monétaires en réponse à l'inflation,

- la demande de crédit, etc.

La baisse des profits sur les nouveaux prêts

Malgré la hausse des taux, la rentabilité des nouveaux crédits n'a pas été améliorée. Les banques subissent une baisse de leurs marges en raison des augmentations successives du taux de refinancement de la BCE. Celui-ci est passé à 3 % en mars 2023 après avoir augmenté en juillet 2022. La production de nouveaux crédits a été fortement impactée en 2022 en raison d'une baisse de la demande et d'une contraction de l'offre.

| Période | Taux immobilier moyen(en %) | Sur 15 ans | Sur 20 ans | Sur 25 ans |

|---|---|---|---|---|

| Janvier 2020 | 1,12 | 0.92 | 1,08 | 1,33 |

| Décembre 2020 | 1,17 | 0,97 | 1,10 | 1,35 |

| Janvier 2021 | 1,13 | 0,95 | 1,07 | 1,33 |

| Décembre 2021 | 1,06 | 0,86 | 0,99 | 1,13 |

| Janvier 2022 | 1,07 | 0,88 | 1,00 | 1,15 |

| Décembre 2022 | 2,34 | 2,14 | 2,30 | 2,42 |

| Janvier 2023 | 2,59 | 2,43 | 2,59 | 2,74 |

| Avril 2023 | 2,99 | 2,91 | 2,95 | 3,11 |

Difficulté pour les demandes de prêts en raison de l'augmentation de l'apport personnel

En avril 2023, les taux d'intérêt pour les prêts immobiliers en France ont connu une hausse rapide, rendant les emprunts plus coûteux pour les personnes ayant un apport personnel faible. Les taux pour les prêts de 25 ans dépassent désormais les 3,0 %, ce qui peut rendre plus difficile l'obtention d'un prêt à un coût abordable pour ces emprunteurs.

La situation économique actuelle n'aide pas non plus à faciliter le dossier de ces personnes. Cela peut représenter un obstacle pour les demandeurs de prêts immobiliers qui ont un apport personnel limité. Et qui doivent donc trouver des moyens alternatifs pour financer leur projet immobilier.

Taux des crédits immobiliers aux particuliers - Source : CSA

Taux des crédits immobiliers aux particuliers - Source : CSAComprendre les taux d'assurance emprunteur immobilier

Les taux d'assurance emprunteur immobilier dépendent de plusieurs critères tels que :

- L'âge de l'emprunteur.

- Si l'emprunteur fume ou non.

Les taux d'assurance actuels pour un emprunteur sont de :

| Catégorie | Taux d'assurance moyen |

|---|---|

| Fumeur de 20 ans | 0,08 % |

| Non-fumeur de 20 ans | 0,05 % |

| Fumeur de 30 ans | 0,13 % |

| Non-fumeur de 30 ans | 0,09 % |

| Fumeur de 40 ans | 0,25 % |

| Non-fumeur de 40 ans | 0,17 % |

| Fumeur de 50 ans | 0,33 % |

| Non-fumeur de 50 ans | 0,31 % |

La Banque Centrale Européenne cherche à limiter l'inflation en augmentant les taux d'intérêt, ce qui affecte les coûts de refinancement pour les banques. En conséquence, les banques cherchent à répercuter ces coûts sur les clients, mais le taux d'usure maximum les empêche de prêter à des taux trop élevés.

Depuis le 1er avril 2023, les plafonds ont été mis à jour, entraînant une augmentation des taux de crédit immobilier. Malgré cela, les banques doivent accorder un minimum de crédits immobiliers pour atteindre leurs objectifs de 2023, ce qui devrait entraîner :

- une plus grande concurrence,

- une stabilité des taux de crédit immobilier à un niveau acceptable.

Le taux de l'OAT 10 ans a baissé à 2,89 % en mars 2023 et pourrait atteindre des niveaux compris entre 3,30 % et 3,50 % en raison de fluctuations. Il est possible que ce taux ne dépasse pas 3,50 % en 2023, mais l'évolution des taux reste difficile à prévoir.

Comment obtenir le meilleur taux d'intérêt sur votre crédit : 5 conseils d'expert

Lorsque l'on aspire à concrétiser un projet important, tel que l'achat d'un bien immobilier, le recours à un prêt peut se révéler pratique d'un point de vue financier. Cependant, le taux d'intérêt lié à l'emprunt peut engendrer des frais considérables. Ainsi, il est essentiel de savoir comment optimiser son crédit pour bénéficier des taux les plus avantageux.

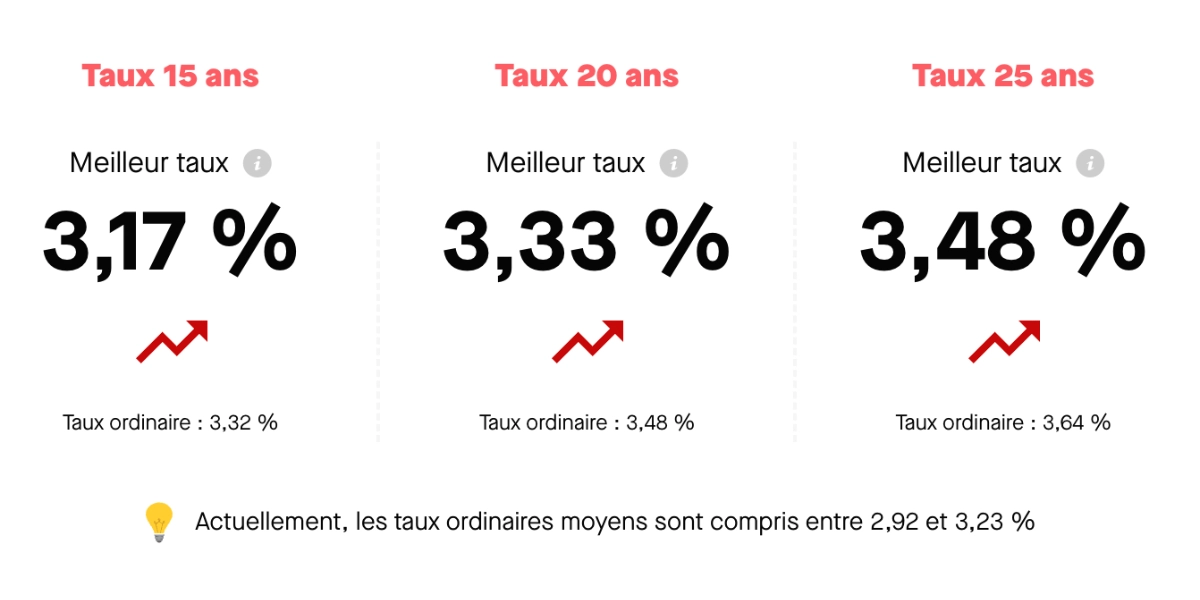

Taux immobilier en avril 2023 pour un achat seul (revenu inférieur à 40 000 euros) :

Meilleur taux de crédit immobilier en avril 2023 pour un achat seul - Source : Pretto

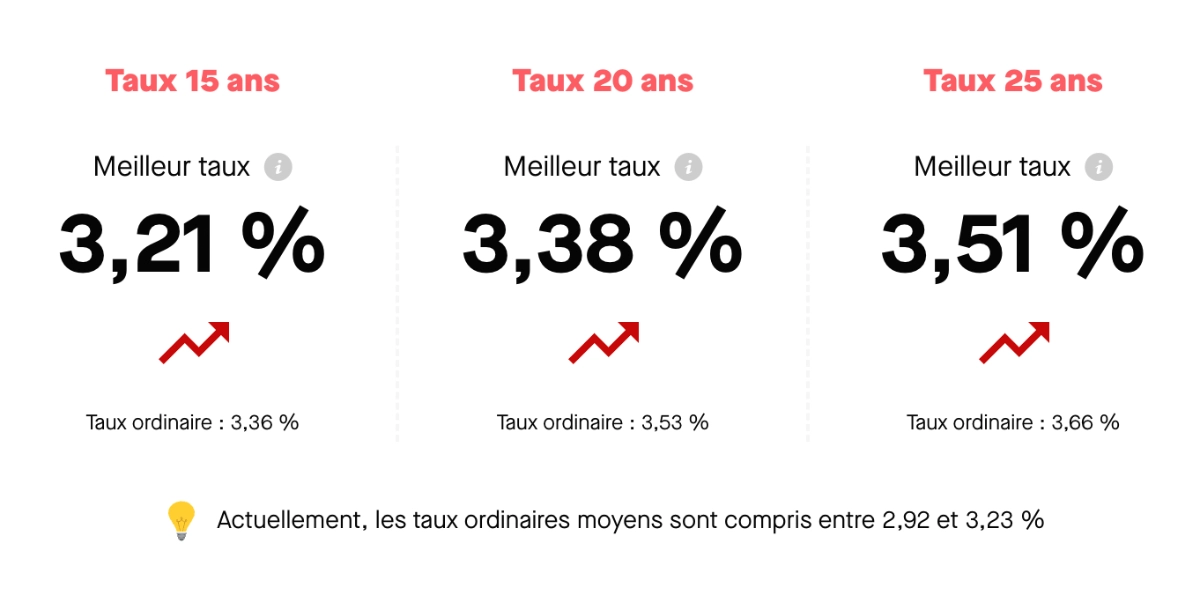

Meilleur taux de crédit immobilier en avril 2023 pour un achat seul - Source : PrettoTaux immobilier en avril 2023 pour un achat en couple (revenu inférieur à 40 000 euros) :

Meilleur taux de crédit immobilier en avril 2023 pour un achat en couple - Source : Pretto

Meilleur taux de crédit immobilier en avril 2023 pour un achat en couple - Source : PrettoDécouvrez les astuces d'experts en immobilier pour obtenir le taux le plus avantageux de votre prêt en avril 2023.

1. Analyse de votre profil d'emprunteur

Avant de demander un financement pour l'achat d'un bien immobilier, il est essentiel d'évaluer votre profil en tant qu'emprunteur. Les établissements financiers prennent en compte plusieurs critères tels que :

- votre historique de crédit,

- votre situation financière actuelle,

- votre parcours professionnel,

- et votre capacité de remboursement pour évaluer votre candidature.

Un profil solide et stable augmentera vos chances d'obtenir un taux d'intérêt avantageux.

2. Négocier avec les établissements financiers

Il est courant que les banques et les courtiers soient disposés à discuter des taux d'intérêt afin d'attirer de nouveaux clients. Il est donc recommandé de prendre le temps de communiquer avec plusieurs institutions financières afin de trouver celle qui offre le taux d'intérêt le plus avantageux pour votre profil spécifique.

3. Améliorer votre profil d'épargnant

Si votre dossier de crédit est insuffisant, il est possible de prendre des mesures pour améliorer votre situation financière. Pour cela, vous pouvez par exemple :

- rembourser vos dettes en attente,

- respecter les échéances de vos factures,

- épargner autant que possible,

- et éviter de contracter de nouveaux prêts bancaires.

En agissant de la sorte, vous pourrez progressivement établir une réputation financière solide, qui sera bénéfique pour vos projets immobiliers futurs.

4. Proposer des garanties supplémentaires

Pour optimiser vos chances d'obtenir un taux d'intérêt avantageux, il est judicieux de fournir des garanties supplémentaires telles que :

- un apport personnel conséquent (15 à 20%),

- ou la présence d'un co-emprunteur solvable.

Ces éléments peuvent rassurer les établissements financiers quant à votre capacité à rembourser votre prêt dans les délais impartis. Il est donc important de prendre en compte ces facteurs pour négocier un taux d'intérêt avantageux pour votre prêt immobilier.

5. Les frais annexes

Les frais de dossier et les assurances emprunteur peuvent augmenter considérablement le coût global de votre prêt immobilier. Il est donc essentiel de bien comprendre tous les coûts liés à votre emprunt et de les prendre en compte lors de l'évaluation du taux d'intérêt.

En suivant ces conseils avisés, vous pourrez optimiser votre prêt immobilier et obtenir le taux d'intérêt le plus avantageux possible. Toutefois, il est important de rappeler que le taux d'intérêt n'est qu'un des nombreux éléments à prendre en compte lors de la souscription d'un crédit immobilier. Avant de prendre une décision, il est également essentiel d'examiner :

- les modalités de remboursement,

- les frais annexes,

- ainsi que les options de remboursement anticipé.

Pour optimiser votre prêt immobilier et bénéficier du meilleur taux d'intérêt possible, il est crucial :

- de comprendre en détail votre profil d'emprunteur,

- de négocier habilement avec les établissements financiers,

- et de faire des choix financiers éclairés.

Vous pouvez travailler avec un conseiller financier ou comparer les offres en ligne pour trouver le crédit qui correspond le mieux à vos besoins financiers.

En maximisant votre crédit et en obtenant le meilleur taux d'intérêt possible, vous pourrez économiser de l'argent à long terme et réaliser vos projets les plus importants. N'hésitez donc pas à suivre ces conseils.

"La Banque centrale européenne (BCE) vise à limiter l'inflation en augmentant les taux d'intérêt, ce qui a des conséquences sur les coûts de refinancement des banques. Les banques cherchent à répercuter ces coûts sur les clients, mais sont limitées par le plafond du taux d'usure qui les empêche de prêter à des taux excessifs." Tom, expert immobilier chez DIMO Diagnostic

- Les taux continuent d'augmenter.

- Taux immobilier moyen à 15 ans : 2,89 %

- Taux immobilier moyen à 20 ans : 3,00 %

- Taux immobilier moyen à 25 ans : 3,10 %

Voici un rappel des taux 2023 :

- Taux immobilier janvier 2023

- Taux immobilier février 2023

- Taux immobilier mars 2023

- Taux immobilier mai 2023

- Taux immobilier juin 2023

- Taux immobilier juillet 2023