Rachat de crédit immobilier : opération d’un établissement bancaire ou financier qui permet de reprendre le restant dû d’un ménage d’un prêt qu’il a contracté lors d’une acquisition immobilière. Cette option est bien distincte de la renégociation du crédit immobilier qui n’a pas la même finalité. Toutefois, elle reste bien encadrée par la législation. Quelles sont les conditions d’octroi ? Est-il intéressant de le faire ? Peut-on le faire en ligne ? Toutes les réponses ici !

Comment se passe un rachat de prêt immobilier ?

Le rachat de crédit immobilier intervient lors de la phase de remboursement avec les mensualités du particulier suite à une tentative de renégociation du prêt avec sa banque. Le rachat est pratiqué uniquement par une banque concurrente qui propose différentes offres. Ainsi, cela permet au particulier d’obtenir de nouvelles mensualités qui peuvent être à son avantage. Avant l’accord de l’institut bancaire, une phase de négociation est nécessaire pour établir les conditions. Ce dernier prend ainsi en charge l’édition du nouveau contrat avec le déblocage des fonds pour racheter le prêt. L’achat se fait entre les deux banques, la nouvelle faisant ainsi appliquer immédiatement les nouvelles mensualités.

Toutefois, la nouvelle banque demande au particulier certaines conditions :

- payer les indemnités de remboursement anticipé pour le prêt amortissable d’origine ;

- payer les frais liés à l’ouverture du dossier et de la garantie pour le nouveau crédit ;

- payer une assurance crédit, caution bancaire ou hypothèque selon la banque pour la garantie du prêt.

Le rachat peut être groupé avec des prêts immobiliers et des crédits à la consommation et s’adresse à la fois aux primo et secundo accédants. Il faut toutefois veiller à ce que le prêt immobilier ne dépasse pas 60 % du montant total du regroupement. Il s’agit d’une technique particulièrement utilisée pour baisser son taux d’endettement en deçà du seuil de 35 %.

👉 Si vous souhaitez en savoir plus si la banque peut elle racheter ma maison

💡 Bon à savoir

Attention, aucune indemnité n’est due de la part de l’emprunteur lorsque le contrat conclu porte sur la loi n°99-532 du 25 juin 1999.

Quelles sont les conditions pour obtenir un rachat de crédit immobilier ?

Lorsqu'un particulier emprunteur dépose un dossier de demande de rachat de crédit immobilier auprès d’une nouvelle banque, l'établissement requis procède à une première analyse rapide sur la base des informations fournies.

Il adresse ensuite au client un avis préalable de faisabilité, qui n'engage aucune partie, car il n'a aucune valeur juridique. Un examen plus approfondi par la recherche de pièces justificatives est indispensable pour obtenir un accord définitif et émettre une offre adaptée. L’institut bancaire se base sur plusieurs critères pour évaluer la probabilité de regroupement de crédit :

- la solvabilité

- le comportement bancaire

- l’âge

- le type de crédit concerné

- la garantie

- la fourniture de l’ensemble des pièces demandées

💡 Bon à savoir

La majorité des établissements bancaires accordent un taux d’endettement plus élevé lorsque l’emprunteur dispose des biens hypothécables et un reste à vivre correct. En cas de situation de surendettement, l’emprunteur est redirigé vers des offres spécifiques pour ce type de situation.

En ce qui concerne le comportement bancaire, le créditeur se base essentiellement sur les derniers relevés pour évaluer la pertinence et le risque. L’objectif derrière cette pratique est de vérifier le sérieux de l’emprunteur dans sa gestion financière en regardant l’existence de découverts et leur régularité. Il existe également des critères sur l’âge en concordance avec l’évolution démographique de la population française. Aujourd’hui, bon nombre d’établissements acceptent un paiement de dernière échéance jusqu’à 85 ans, voire 95 ans s’il s’agit d’un prêt hypothécaire.

Enfin, pour une analyse plus complète de sa situation personnelle et augmenter ses chances de réponses positives, l’emprunteur doit envoyer plusieurs pièces justificatives auprès de la banque de son choix. Ces pièces sont :

- justificatifs d’identité

- justificatifs de domicile et de revenus

- tableaux d’amortissement du ou des crédits concernés

- copie de contrat de mariage ou certificat de PACS

- jugement de divorce et de la liquidation de la communauté de biens

Refus rachat de crédit

Dans certains cas, il se peut qu’un établissement de crédit refuse de racheter un prêt sur la base de ses propres critères d’acceptation ainsi que la conjoncture économique. Les trois raisons qui reviennent majoritairement pour justifier un refus de rachat de prêt immobilier sont les suivantes :

- un fichage à la Banque de France

- une situation professionnelle instable

- une mauvaise gestion financière

Pour être considéré comme mauvais dossier, les sociétés spécialisées dans le crédit regardent les critères suivants :

- revenus mensuels inférieurs au seuil de 1.500 € ou instables

- taux d’endettement trop élevé à la norme

- reste à vivre après mensualités très faible

Le FICP regroupe l’ensemble des particuliers qui ont des échéances de mensualités en retard ou un dossier traité à l’instant par une commission de surendettement. Le FCC, quant à lui, sert de répertoire pour les individus interdits de chèques bancaire ainsi que de paiements par carte bancaire.

💡 Bon à savoir

L’inscription au fichier FCC n’est pas définitive, et peut être régularisée à tout moment. Cela signifie que le particulier pourra par la suite reprendre un prêt et le faire racheter s’il répond aux critères. Cette mesure entre dans le cadre de la loi Lagarde du 1er juillet 2010 pour la protection des ménages contre le surendettement.

Est-il intéressant de se faire racheter ses crédits immobiliers ?

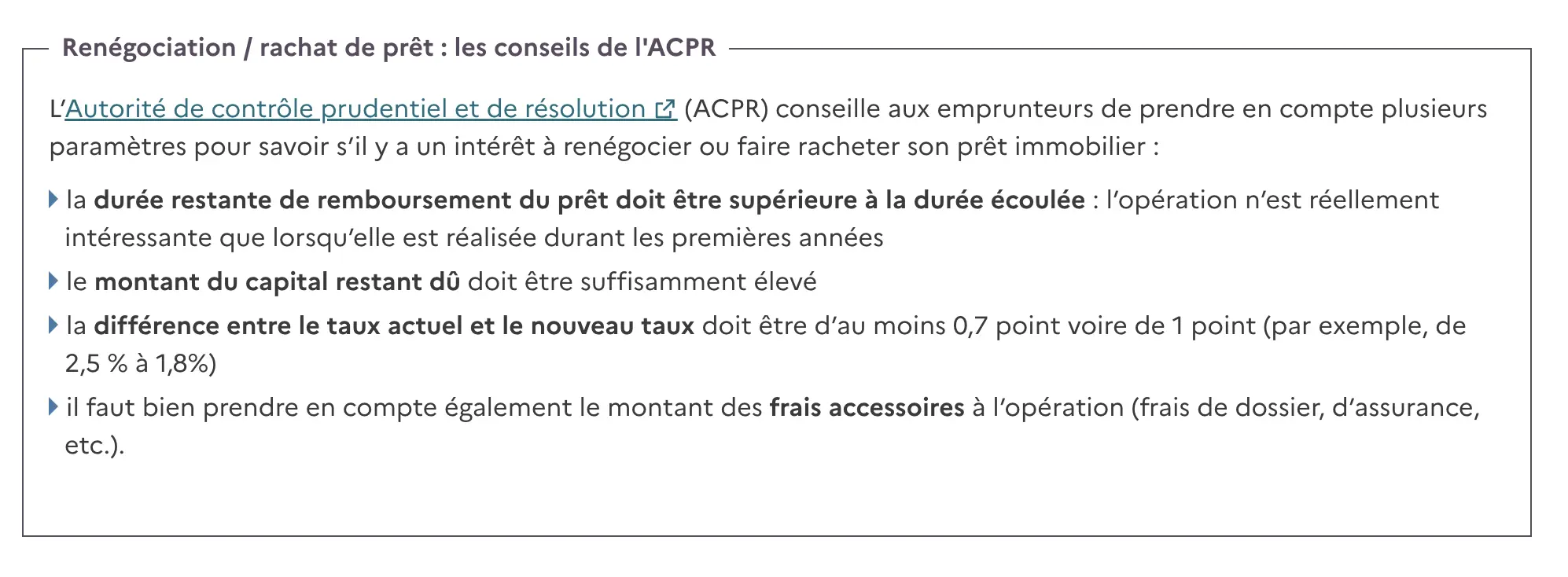

Afin de savoir si le rachat de crédit immobilier est plus intéressant que la renégociation avec sa banque, l’Autorité de contrôle prudentiel et de résolution (ACPR) conseille pour les emprunteurs de regarder plusieurs paramètres :

- le montant du capital restant dû : doit être un minimum élevé pour être accepté, a minima de 50.000 €

- la durée restante de remboursement de prêts : doit être supérieure à la durée écoulée depuis le début de paiement des mensualités. Il vaut mieux ainsi faire racheter son crédit dans les premières années de remboursement.

- la différence entre taux actuel du prêt et futur taux proposé : l’écart doit être de 0.7 à 1 point minimal entre les deux. Par exemple, passer d’un taux de 2.5 % à 1.8 %

- l’ajout de frais supplémentaires dits accessoires

💡 Bon à savoir

Comptez un délai de minimum 6 mois entre 2 opérations de transfert. Une fausse déclaration, qu’elle soit intentionnelle ou non, peut avoir de lourdes conséquences sur le dossier de l’emprunteur.

Lorsque vous renégocier des taux actuels de votre prêt avec votre banque n’aboutit pas, il est ainsi conseillé à ce moment de se tourner vers le rachat. Les offres d’appel servent essentiellement, mais incluent des frais dont la renégociation est dispensée comme les IRA.

Quels sont les taux de rachat de crédit immobilier ?

Malgré une conjoncture économique difficile et des taux immobiliers toujours en hausse en 2022, le nombre de rachats reste particulièrement élevé. Ils représentent, en juillet 2022, 15 % de la production de crédits immobiliers. Les taux de rachat de crédit immobilier tournent autour de 1.60 %, sur la base des taux proposés chez les établissements. Certains proposent des offres beaucoup plus basses.

Les indemnités de remboursement anticipé (IRA)

Même si la banque s'attend à ce que vous remboursiez un prêt de manière anticipée. Il n'y a rien de tel en réalité. Elle vous considère comme un client fiable qui paie ses mensualités à temps. Maintenant que vous pouvez rembourser des crédits avant leur échéance, vous avez encore plus de valeur.

L'objectif pour retenir un client fidèle est soit de lui offrir des avantages, soit d'imposer des mesures dissuasives (la carotte ou la brique). En utilisant l'indemnité de remboursement anticipé, nous avons choisi la deuxième option.

Le contrat ne prévoit pas explicitement cette pénalité, mais si elle se produit, sachez que le législateur est venu consacrer cette pratique dans la loi. Les IRA pour les crédits frappés après 1999 doivent être inférieures ou égales à 6 mois d'intérêts sur le capital remboursé (R312-2 du Code de la consommation).

Supposons que vous souhaitiez racheter votre prêt auprès d'une autre banque. Un montant de 150.000 euros a été financé à un taux d'intérêt de 5 %. Il reste 100 000 euros de capital dû.

L'IRA ne peut pas dépasser 3 % du capital, ni 6 mois d'intérêts sur le capital remboursé.

Rachat de crédit immobilier en ligne

Autre solution pour recourir au rachat de crédit immobilier qui n’est pas forcément la plus évidente : la banque en ligne. Elles sont aujourd’hui une multitude sur le marché et présentes différentes offres qui peuvent être tout aussi intéressantes que celles des banques traditionnelles. Comme pour les autres banques, il faut rembourser en anticipé pour contracter dans une autre. Le fonctionnement reste similaire, avec un rachat conseillé au début du remboursement. Par exemple, la famille Dupont acquiert un bien à 275.000 €, avec un prêt remboursable sur 20 ans. Ils ont obtenu un taux à 1.8 % et souhaitent profiter de meilleurs taux sur leur investissement. Au bout de 5 ans de remboursement, avec des mensualités de 1.443 € / mois, il leur reste 188.420 € à rembourser.

Le rachat est-il toujours avantageux en fin 2022 ?

Avec la hausse des taux de crédit immobilier, il n'est malheureusement plus si avantageux de se faire racheter son prêt immobilier. Il est donc nécessaire de comparer les différentes offres et de peser le pour et le contre avant de s'engager dans un rachat. En outre, renégocier ses crédits n'est pas toujours une bonne chose à faire. Mieux vaut faire appel à un professionnel !

Pour en savoir plus :