Pret immobilier SCI : la société civile immobilière, est une structure juridique employée dans le but de faire une ou plusieurs acquisition(s) immobilière(s). Ceci étant, il n’est pas rare que les membres de cette société aient besoin d’emprunter. C’est là qu’intervient le crédit, incontournable pour acheter une propriété.

Puisque ce régime possède un statut tout à fait particulier, les conditions liées à un emprunt varient d’une demande classique. Quelles sont les conditions d'octroi ? Quel est son intérêt ? Quelles sommes sont garanties ? Toutes les réponses ici !

Sommaire

- Pourquoi faire un prêt immobilier en SCI ?

- Faire un prêt immobilier en SCI : comment ça fonctionne ?

- Quelles sont les personnes concernées par un prêt immobilier en SCI ?

- Quelle somme une SCI peut-elle emprunter ?

- Les garanties requises pour un prêt immobilier en SCI

- Peut-on renégocier son prêt immobilier en tant que SCI ?

Pourquoi faire un prêt immobilier en SCI ?

Si une SCI est constituée par plusieurs individus dans l’objectif d’acquérir un bien immobilier, les fonds personnels de ces associés sont bien souvent insuffisants afin de prendre en charge le montant total de la transaction. Selon le bien convoité, l’investissement nécessaire est parfois hors de portée des membres.Il n’est pas rare d’observer un groupe de personnes avoir recours à un crédit bancaire dans le cadre de l’acquisition d’un bien. En fait, le prêt immobilier SCI est une option très intéressante pour ce type de régime, car il offre des avantages exclusifs, notamment fiscaux.

En effet, emprunter en SCI donne lieu à une évaluation basse des parts de la société. En d’autres termes, l’actif net est réduit lors des premières années suivant l’emprunt. Et d’après la loi, les associés peuvent faire une donation à leurs descendants comprenant un abattement de 100 000 euros tous les 15 ans. L’intérêt derrière cette démarche ? Remettre à ses enfants une partie de ses parts sociales de manière simple, avec des avantages fiscaux importants derrière.

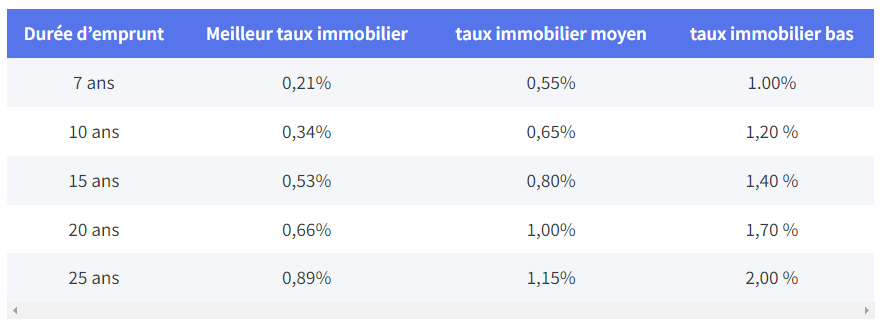

Mais il ne s’agit pas de la seule conséquence de l'emprunt bancaire : cet acte donne également lieu à un effet levier du crédit immobilier. Cela signifie que la capacité d’investissement de la société pourra connaître une croissance importante, ce qui promet une rentabilité certaine de l’achat. Enfin, les taux immobiliers se révèlent différents pour un achat groupé comparé à un achat en nom propre, ce qui peut jouer en votre faveur. Cela dépend en grande partie de la durée du prêt, ainsi que du profil des associés. Dans l’ensemble, l’avantage clé de l’achat en SCI réside dans la possibilité de réduire la fiscalisation des droits de succession.Faire un prêt immobilier en SCI : comment ça fonctionne ?

Le prêt immobilier SCI est accessible pour tout type de société, qu’elle soit familiale ou professionnelle. Pour ce faire, il est nécessaire de suivre plusieurs étapes qui permettront le bon déroulement de l’emprunt. La première étape est, bien entendu, de définir l’apport exact de chaque associé et par conséquent le montant exact à emprunter. Les frais liés à la transaction doivent être compris dans le calcul pour couvrir la somme totale de l’achat.

Une fois cette somme définie, la prochaine étape consiste à trouver quelle est la banque la plus avantageuse pour votre société. Cette recherche doit être basée à partir du dossier de la SCI, dont chaque associé présente un profil propre. Plusieurs outils tels que des simulateurs pourront vous aider dans votre recherche.

Après avoir choisi l’établissement bancaire le plus à même de répondre à vos besoins, il faut présenter le dossier de la SCI à ce dernier. Le dossier fera l’objet d’une étude, à l’issue de laquelle la SCI verra son crédit accordé ou non. Ce dossier doit être en mesure d’attester de revenus réguliers et suffisants pour chaque associé de la société.

Ces derniers étant tenus de régler des mensualités chacun, l’établissement bancaire vérifie avec prudence leur capacité de remboursement.

D’autre part, le dossier est étudié avec parcimonie pour assurer le remboursement du crédit immobilier même si l’un des associés manque à son devoir. Il est attendu des autres associés qu’ils soient capables de régler les mensualités nécessaires en cas de manquement. La constitution du dossier demande donc de nombreux documents pour chacun des associés. Ceux-cis tendent à attester de la stabilité financière de la société civile immobilière.

Toutefois, une société civile immobilière peut absolument obtenir un prêt sans apport, selon l’établissement bancaire vers lequel elle se tourne. L’achat en SCI étant bien souvent destiné à un investissement locatif, les rentes perçues peuvent ainsi suffire à attester de revenus réguliers.Quelles sont les personnes concernées par un prêt immobilier en SCI ?

Les personnes concernées par un prêt immobilier SCI sont tous les associés qui font partie de la société. Puisqu’il faut un minimum de deux individus pour mener à bien la création d’une société civile immobilière, cela signifie que deux personnes minimum seront concernées lors d’un emprunt. À l’inverse, les SCI ne connaissent pas de nombre d’associés maximum.

Un ou plusieurs individus présentant une nationalité étrangère sont également en droit de rejoindre une société civile immobilière à partir du moment où la législation de leur pays d’origine l’autorise. Bien qu’étrangers, ces associés seront alors eux aussi concernés par un quelconque crédit contracté au nom de la société, au même titre que les autres

Quelle somme une SCI peut-elle emprunter ?

La capacité d’emprunt représente la somme qu’une société civile immobilière peut obtenir dans le cadre d’un prêt. Si la SCI présente certains avantages dans le but d’un achat, sachez avant toute chose que sa capacité d’emprunt - ou capacité d’endettement n’est pas améliorée en tant que telle.En effet, le calcul permettant de connaître le niveau d’emprunt d’un individu ou d’une société se base sur des caractéristiques identiques. Ces dernières correspondent à la somme de l’ensemble des charges, mais aussi au revenu net de l’emprunteur. Le fait d’avoir d’autres crédits en cours peut aussi entrer en ligne de compte pour déterminer la capacité d’emprunt.

Ce sont les revenus nets et les charges de chaque associé qui permettront de fixer le taux d’endettement auprès d’un établissement bancaire. L’étude du dossier de la SCI contient toutes les informations nécessaires sur chaque associé afin d’obtenir, bout à bout, la somme qu’il est possible d’emprunter.

Autrement dit, la capacité d’emprunt d’une SCI repose sur la capacité d’emprunt individuel de ses membres. De plus, là où acheter en nom propre peut ouvrir la voie à de précieuses aides au financement, il est à noter qu’une société civile immobilière n’est pas en mesure de percevoir ces dernières.

💡 Bon à savoir

Si vous n’êtes pas éligible à contracter un prêt immobilier en raison de votre situation, de votre âge ou de votre état de santé, la SCI ne vous rendra pas plus favorable à l’obtention de ce dernier. Contrairement à ce qu’on pourrait penser, créer une SCI n’ouvre pas plus de portes pour l'octroi d'un crédit qu’un achat en nom propre.

Les garanties requises pour un prêt immobilier en SCI

En plus d’attester de revenus suffisants et réguliers, les associés devront fournir des garanties à leur établissement bancaire pour avoir accès à un prêt immobilier SCI. Ces garanties impliquent généralement chacun des associés de la société civile immobilière afin de sécuriser le plus possible le prêt immobilier.

Parmi elles, la garantie la plus commune est l’assurance emprunteur, qui s’engage à prendre en charge les mensualités en cas d’impayé de l’associé concerné. De la même manière, une assurance décès apporte la garantie de régler le crédit au cas où un des emprunteurs décède. Ces assurances sont individuelles et propres à chaque associé de la SCI, c’est pourquoi il est important que chaque membre soit pris en charge par l’un de ces contrats.

💡 Bon à savoir

Cette garantie n’est pas obligatoire, mais peut être exigée par certains établissements bancaires afin d’obtenir l'argent. De nombreuses compagnies d’assurance de prêt immobilier existent. Et les différents associés peuvent tout à fait reposer sur différents assureurs.

Une autre garantie de prêt immobiler SCI est la caution solidaire. Cette sûreté personnelle consiste en la saisie des biens des membres n’ayant pas réglé leurs mensualités. En d’autres termes, chaque associé se porte caution à hauteur de ses ressources personnelles. D’ailleurs, là où les assurances prêt sont individuelles, cet engagement personnel peut concerner plusieurs associés à la fois.

Les sûretés réelles peuvent, elles aussi, constituer une garantie d’obtention de prêt. On pense notamment à l’hypothèque, où le bien fait l’objet même du remboursement. La SCI ayant bien souvent plus de ressources qu’un particulier classique, il est en principe plus rare d’arriver à la situation de l’hypothèque. Toutefois, cette garantie est envisageable auprès d’un établissement bancaire.

Peut-on renégocier son prêt immobilier en tant que SCI ?

Les taux étant les mêmes que pour un particulier, il est tout à fait possible de renégocier en tant que professionnel. C’est d’autant plus faisable lorsqu’on emprunte en tant que société civile immobilière : après tout, la SCI est conçue dans le but d’acquérir un ou plusieurs bien(s) immobilier(s) !

Tout d’abord, il sera plus facile d’entamer des négociations auprès d’un établissement bancaire chez qui l’ensemble des associés est déjà client.

Il est important de miser sur la transparence du projet et de la société : expliquer concrètement votre plan de financement pour ce bien, dont le remboursement peut être assuré par son activité locative par exemple. Pour renégocier son crédit en tant que successeur, il est important de garder un œil sur la concurrence et de le faire comprendre. Le but est que votre établissement bancaire accepte de vous accorder un taux plus intéressant.

Les frais de dossier ne doivent cependant pas être oubliés, car ils peuvent représenter à eux seuls une dépense importante.