Krach immobilier : le constat est là, il y a un véritable problème dans le secteur de l’immobilier. Le prix des logements augmente sans cesse, et les ménages ont de plus en plus de mal à se loger convenablement. La baisse du pouvoir d’achat ainsi que la hausse des taux d’emprunt ont rendu la situation encore plus difficile. Il ne faut pas croire que le problème vient uniquement des biens immobiliers. Certains experts estiment que le véritable problème est celui de l’argent, qui ne circule plus entre les ménages et l’économie productive. Si cette hausse des prix est un véritable problème pour les ménages, elle représente une opportunité pour certains investisseurs.

Sommaire

- Qu'est-ce que le krach immobilier ?

- Quelles sont les causes d'un krach immobilier ?

- L'historique du krach immobilier

- Comment anticiper le krach immobilier ?

- Comment investir dans l'immobilier avec le moins de risques possibles ?

- Comment prévoir une baisse de prix de l'immobilier ?

- Quand sera le prochain krach immobilier ?

Qu'est-ce que le krach immobilier ?

Un krach immobilier est une crise concernant le secteur de l’immobilier. Cette crise peut prendre plusieurs formes. Elle peut avoir des causes internes comme externes. Dans le cas d’un krach immobilier, il y a une forte hausse des prix et une panne du marché, ce qui fait que les biens immobiliers sont vendus à perte. Ce phénomène peut être provoqué par un ensemble de facteurs comme la crise économique, la baisse des taux d’emprunt et la hausse des taux d’intérêt.

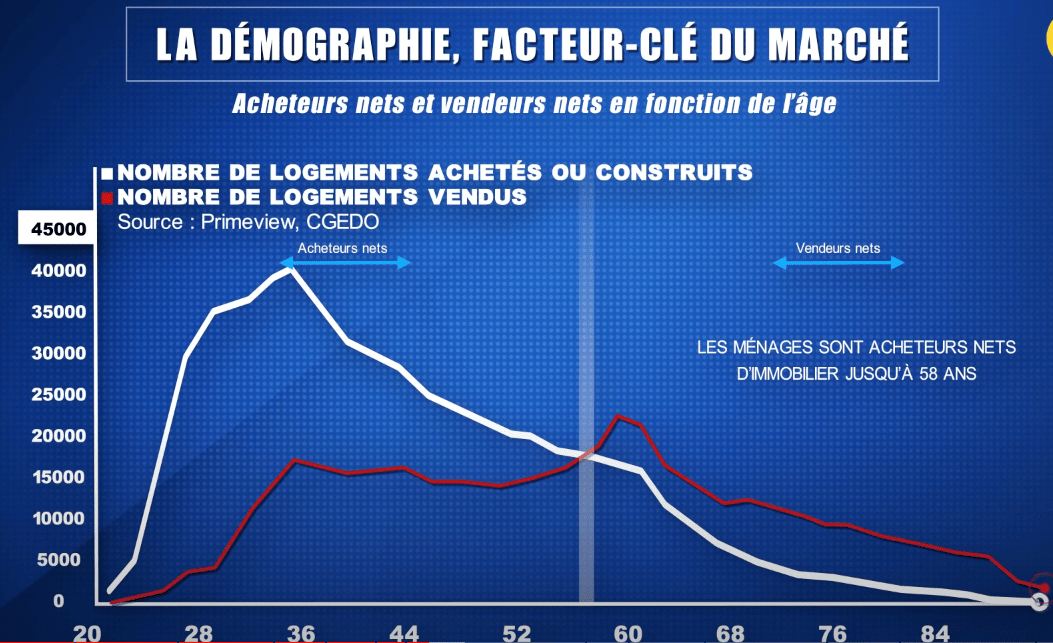

L’immobilier est une des activités qui ont été les plus touchées par la crise économique. En effet, le marché de l’immobilier est l’un des plus sensibles aux fluctuations de l’activité économique. Le niveau des prix peut être influencé par le niveau du revenu, du chômage, du pouvoir d’achat et la confiance des investisseurs.

Les krachs immobiliers se produisent généralement en période d’expansion économique. Les prix de l’immobilier augmentent de façon considérable et ces hausses sont amplifiées par les prêts hypothécaires à taux variable. La part des prêts hypothécaires à taux variable a augmenté considérablement depuis les années 1980. Auparavant, les taux d’intérêt étaient fixés à long terme et les prêts hypothécaires étaient accordés à des périodes de 10 années.

La bulle spéculative du krach immobilier

Au milieu des années 2000, la bulle immobilière devient de plus en plus difficile à contenir. Les prix de l’immobilier ont considérablement augmenté dans les grandes villes et les spéculateurs ont été attirés par cette opportunité. Les investisseurs ont commencé à se tourner vers le marché secondaire pour réaliser leurs investissements. Contrairement au marché primaire, le marché secondaire n’est pas réglementé. Les acheteurs peuvent se permettre de payer un prix beaucoup plus élevé pour un bien immobilier en le vendant sur le marché secondaire avec une plus-value. Les prix se maintiennent sur le marché primaire, et les acheteurs souhaitent utiliser le marché secondaire pour faire de l’argent rapidement et facilement.

Un autre facteur qui contribue à la bulle spéculative du krach immobilier en 2006 est la déréglementation des banques. Auparavant, les banques étaient contrôlées et surveillées en tant que monopole public. Ces contrôles ont été mis en place pour empêcher les banques de prendre des risques inconsidérés, et pour que leurs activités soient soutenues par des liquidités. Avec la fin du monopole public, les banques ont commencé à se réguler elles-mêmes, ce qui a créé un environnement favorable au taux d’intérêt bas. Les banques ont commencé à accorder de plus grands prêts et à prêter de l’argent sur des biens immobiliers.

Lorsqu’une bulle spéculative est formée, il est toujours difficile pour les gens d’en voir le fond. Les acheteurs sont enthousiastes à l’idée d’avoir des profits rapides et faciles. Les investisseurs se disent qu’ils peuvent toujours vendre leurs biens immobiliers à un prix élevé à un autre moment.

Quelles sont les causes d'un krach immobilier ?

Un krach immobilier peut se produire lorsque les prix de l’immobilier augmentent de façon significative. Ceci est synonyme d’une surévaluation des valeurs immobilières. L’écart entre le prix et la valeur fondamentale augmente à cause des anticipations d’une hausse permanente des prix. Les investisseurs sont prêts à payer plus cher pour acquérir un bien immobilier car ils croient que ces prix vont continuer à s’envoler. Les prix continuent à monter en raison de l’offre et de la demande. Les propriétaires sont encouragés à vendre leurs biens immobiliers car ils croient que les prix vont monter plus haut. Les acheteurs veulent acheter des propriétés car ils croient qu’ils vont pouvoir la vendre à un prix plus élevé.

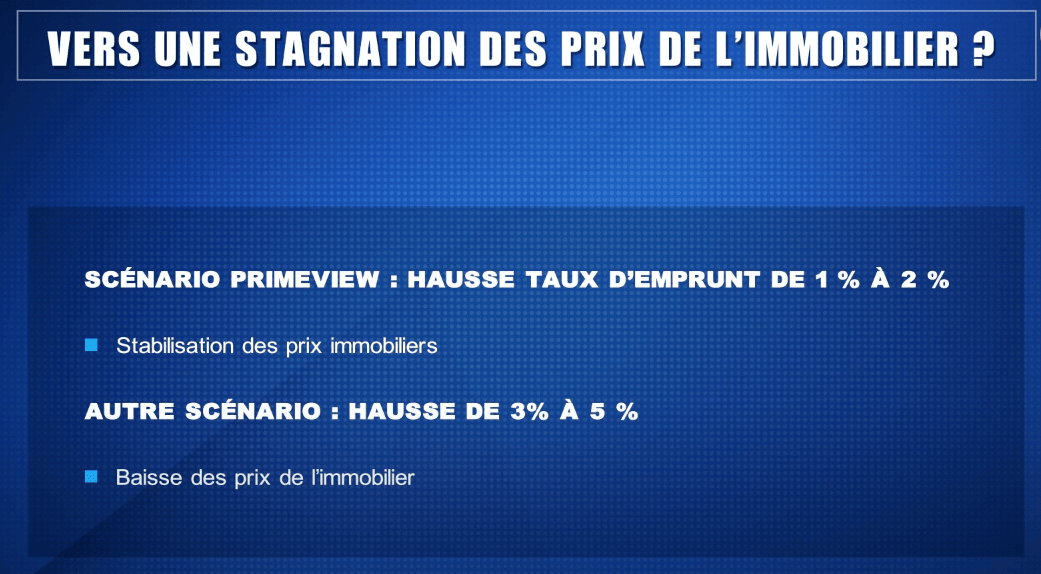

La plupart des experts pensent que c’est la décision des banques de racheter les prêts hypothécaires à taux variable en cas de choc financier qui a réellement causé le krach de 2008. Les ménages sont devenus très vulnérables face à la hausse des taux d’intérêts, ce qui a amené une hausse des demandes de prêts en 1998 et en 2005.

L'historique du krach immobilier

Le krach immobilier a commencé en 2007 lorsque le prix des logements a commencé à chuter. La crise initiale a été causée par l’incapacité des ménages à rembourser leurs prêts immobiliers à taux variable, qui ont causé une augmentation de la demande de crédit hypothécaire. La panique s’est ensuite répandue au système bancaire, qui était devenu insolvable, et a donc entraîné un choc économique.

Cependant, la cause réelle du krach immobilier est beaucoup plus profonde. Il s’agit en fait d’une crise logement, qui a été causée par des décennies de la politique du bâtiment, et a été aggravée par une mauvaise gestion de la politique monétaire et fiscale.

Depuis le début des années 1990, le prix des propriétés a augmenté plus vite que les salaires réels. Les banques ont accordé plus de prêts hypothécaires et ont étendu leurs conditions. Pour les emprunteurs, il était plus facile de rembourser leurs prêts hypothécaires pour deux raisons : premièrement, le coût des logements était en baisse et, deuxièmement, les taux d’intérêts sont restés très bas pendant 15 ans. Les prix des logements ont continué à augmenter pendant une longue période, ce qui a fait croire aux ménages qu’ils vivraient à l’abri de toute crise immobilière.

En 2008, les prix des logements ont commencé à fléchir. Les emprunteurs n’avaient plus d’argent pour continuer de payer leurs prêts hypothécaires. Ils ne pouvaient plus vendre la maison. La situation s’est aggravée par un effondrement du marché immobilier, qui a entraîné une cascade de faillites bancaires et a fini par provoquer une crise financière mondiale.

Cependant, ce n’est pas uniquement la faute des banques. Le principal problème est que les emprunteurs se sont endettés trop rapidement dans le but d’acquérir un logement dont le prix était trop élevé par rapport à leur revenu réel. Pour les emprunteurs, la situation était très tentante : les taux d’intérêts étaient bas et les banques étaient disposées à accorder des prêts hypothécaires.

La dégradation des conditions de financement

La dégradation des conditions de financement reflète la crise de confiance, est une autre cause de la dégradation des conditions d'emprunt. Les données fournies par les banques montrent que les prêts accordés aux PME en France ont chuté de 12 % en 2016. Ces prêts se sont établis à 320 milliards d'euros en 2016 contre 350 milliards d'euros en 2015. Cette baisse est due au moindre accès au crédit bancaire mais aussi à une volonté de la part des banques de réduire les encours de crédits encours de vie.

Le coronavirus impacte le prix de l'immobilier

Depuis le début de l'année, les prix de l'immobilier ont baissé de 10% en raison du virus du coronavirus. Cette forte baisse a entraîné une baisse de la demande de logements et donc une baisse des prix. Les acheteurs hésitent à acheter un logement dans la mesure où le virus est en train d'anéantir leur marché. Cette baisse des prix impacte les banques qui se trouvent dans l'obligation de réduire leurs crédits hypothécaires.

Comment anticiper le krach immobilier ?

La crise immobilière est un phénomène cyclique qui se déclenche à chaque fois qu’une bulle immobilière s’est formée. La crise est dite « finale » lorsqu’elle survient après la crise de la bulle. Pour anticiper le krach immobilier, il faut donc observer les signes avant-coureurs de la bulle immobilière. Ces signes sont nombreux et peuvent être observés sur les marchés financiers.

Il faut aussi avoir à l’esprit que le taux de chômage peut jouer un rôle majeur dans la formation d’une bulle immobilière. Par ailleurs, une bonne gestion des finances publiques est un gage de santé financière. Une gestion irresponsable des finances publiques peut engendrer une crise du secteur immobilier.

Comment investir dans l'immobilier avec le moins de risques possibles ?

Afin d'investir dans l'immobilier avec le moins de risques possibles, il est important de bien choisir sa stratégie d’investissement. Il existe plusieurs stratégies d’investissement.

La première est dédiée aux investisseurs qui ont les moyens financiers pour se lancer dans l'achat d’un bien immobilier.

La seconde est dédiée aux investisseurs qui ont un faible pouvoir d’achat. L’investissement en location meublée avec un revenu locatif est également une forme d’investissement dans l’immobilier qui présente un faible risque. Ainsi, si le propriétaire de l'immeuble choisit de louer son bien immobilier à un locataire pour une durée de 6 ans, il pourra l'imputer sur sa déclaration fiscale. Ainsi, les loyers perçus par le propriétaire ne seront pas soumis aux prélèvements sociaux. Cependant, il sera soumis à une taxe d’habitation au taux qui varie selon la valeur locative de votre bien immobilier.

💡 Bon à savoir

La première stratégie est celle de l’investissement locatif avec ou sans frais d’acquisition. Il s’agit d’un investissement sur le long terme, où le propriétaire loue son bien immobilier à un locataire pour un prix qu'il fixe librement en tenant compte des conséquences fiscales de son choix.

La seconde stratégie est celle de l’investissement locatif avec des frais d’acquisition. Les frais d’acquisition comprennent le prix des travaux nécessaires à l’aménagement du bien immobilier, les frais de notaire et les honoraires d’agence immobilière. L’investissement locatif avec des frais d’acquisition est plus risqué car il faut tenir compte de la valeur locative de votre bien immobilier qui diminuera si votre bien immobilier se dégrade.

Comment prévoir une baisse de prix de l'immobilier ?

Dans le cadre d'une défiscalisation immobilière, il est important de prévoir une baisse de prix de l'immobilier. En effet, lorsque vous êtes en train de faire un investissement immobilier pour défiscaliser, il est important de prévoir une baisse de valeur du produit immobilier. En effet, la défiscalisation immobilière permet d'acquérir un bien immobilier à un taux d'imposition réduit. Ce taux d'imposition réduit est valable pendant 10 ans.

Quand sera le prochain krach immobilier ?

Le krach immobilier est un phénomène cyclique. Il n'est pas possible de savoir quand surviendra le prochain krach immobilier. En effet, il peut survenir dans les prochaines années ou au bout de 20 ans, cela dépend de la situation économique de votre pays. Cependant il y a des signes avant-coureurs qui indiquent que le marché de l'immobilier dans votre lieu d'habitation est sur le point de s'effondrer. Si ces signes apparaissent, il est temps de vendre votre maison ou votre appartement pour obtenir le meilleur prix possible.

Les signes d'un krach immobilier

Un phénomène de surabondance de construction de logements : si vous constatez que plusieurs constructions de logements voient le jour dans votre quartier et que les promotions immobilières sont très intéressantes, il est probable que le marché immobilier soit sur le point de s'effondrer. Plusieurs logements en construction signifient que la demande de logements ne suit plus la hausse des prix. En effet, les promoteurs construisent des logements dans l'espoir qu'un jour le marché sera à la hausse et qu'ils seront en mesure de vendre leurs logements au prix fort.