La banque peut elle racheter ma maison : Lorsque vous envisagez des solutions financières pour votre maison, vous pourriez vous demander si votre banque peut racheter votre prêt hypothécaire. Cette question est légitime, car le rachat de votre maison par la banque peut avoir des implications importantes sur votre situation financière.

Dans cet article, nous explorerons les aspects clés liés au rachat hypothécaire par une banque. Nous examinerons les conditions dans lesquelles cela peut se produire, les avantages et les inconvénients associés, ainsi que les facteurs à prendre en compte avant de prendre une décision éclairée concernant votre propriété.

Sommaire

La banque peut elle racheter ma maison ? 🤨

Oui, il est possible pour une banque de racheter votre maison, mais cela dépend de certaines conditions et circonstances. Le rachat hypothécaire par une banque est généralement effectué dans le cadre d'une opération appelée "rachat de crédit immobilier" ou "refinancement hypothécaire".

Voici quelques éléments à considérer concernant cette possibilité :

Rachat de crédit hypothécaire : lorsque vous contractez un prêt hypothécaire pour l'achat de votre maison, vous devenez débiteur envers la banque. Cependant, si vous :

- rencontrez des difficultés financières,

- souhaitez bénéficier de meilleures conditions de prêt, il est possible de faire une demande de rachat de crédit hypothécaire auprès de votre banque ou d'une autre institution financière.

Objectifs du rachat hypothécaire : les raisons courantes pour lesquelles vous pourriez envisager un rachat hypothécaire comprennent :

- la réduction du taux d'intérêt de votre prêt,

- l'allongement de la durée de remboursement pour réduire les mensualités,

- le regroupement de vos dettes en un seul prêt,

- ou encore le déblocage de liquidités en utilisant la valeur nette de votre maison.

Conditions de rachat : les banques examinent divers facteurs avant de décider si elles peuvent racheter votre maison. Ils prennent en compte des éléments tels que :

- la valeur actuelle de votre propriété,

- le montant restant à rembourser sur votre prêt hypothécaire,

- votre solvabilité,

- votre historique de crédit,

- ainsi que les politiques et critères spécifiques de la banque en matière de rachat hypothécaire.

Processus de rachat hypothécaire : si votre banque accepte de racheter votre prêt hypothécaire, vous devrez généralement remplir une demande de refinancement. Cela implique de fournir :

- des informations financières détaillées,

- des documents justificatifs,

- et de passer par une évaluation de la valeur de votre propriété.

La banque évaluera ensuite votre demande et vous fera part de sa décision.

| Avantages | Inconvénients |

|---|---|

| Une réduction des mensualités | Les frais de dossier |

| Une économie d'intérêts à long terme | Les pénalités de remboursement anticipé |

| Une gestion simplifiée des dettes | Les frais d'évaluation de la propriété |

| La possibilité d'obtenir des liquidités pour d'autres projets |

"La banque peut se porter acquéreuse de votre maison, offrant ainsi une solution de refinancement adaptée à vos besoins. En explorant les possibilités offertes par le rachat de crédit ou le transfert hypothécaire, vous pouvez trouver des options intéressantes pour gérer votre patrimoine immobilier et optimiser votre situation financière." - Tom Véa, expert immobilier pour Dimo Diagnostic

Peut-on rembourser un crédit immobilier par anticipation ? 🤔

Lorsqu'un emprunteur souhaite céder sa résidence principale, les banques appliquent une politique stricte et exigent que le crédit immobilier soit également clôturé. La solution généralement adoptée consiste à rembourser par anticipation le crédit immobilier à l'aide des fonds provenant de la vente. Une fois l'acte de vente maison signé et les fonds transférés par l'acquéreur, le notaire est chargé de rembourser à la banque le capital restant dû sur le prêt.

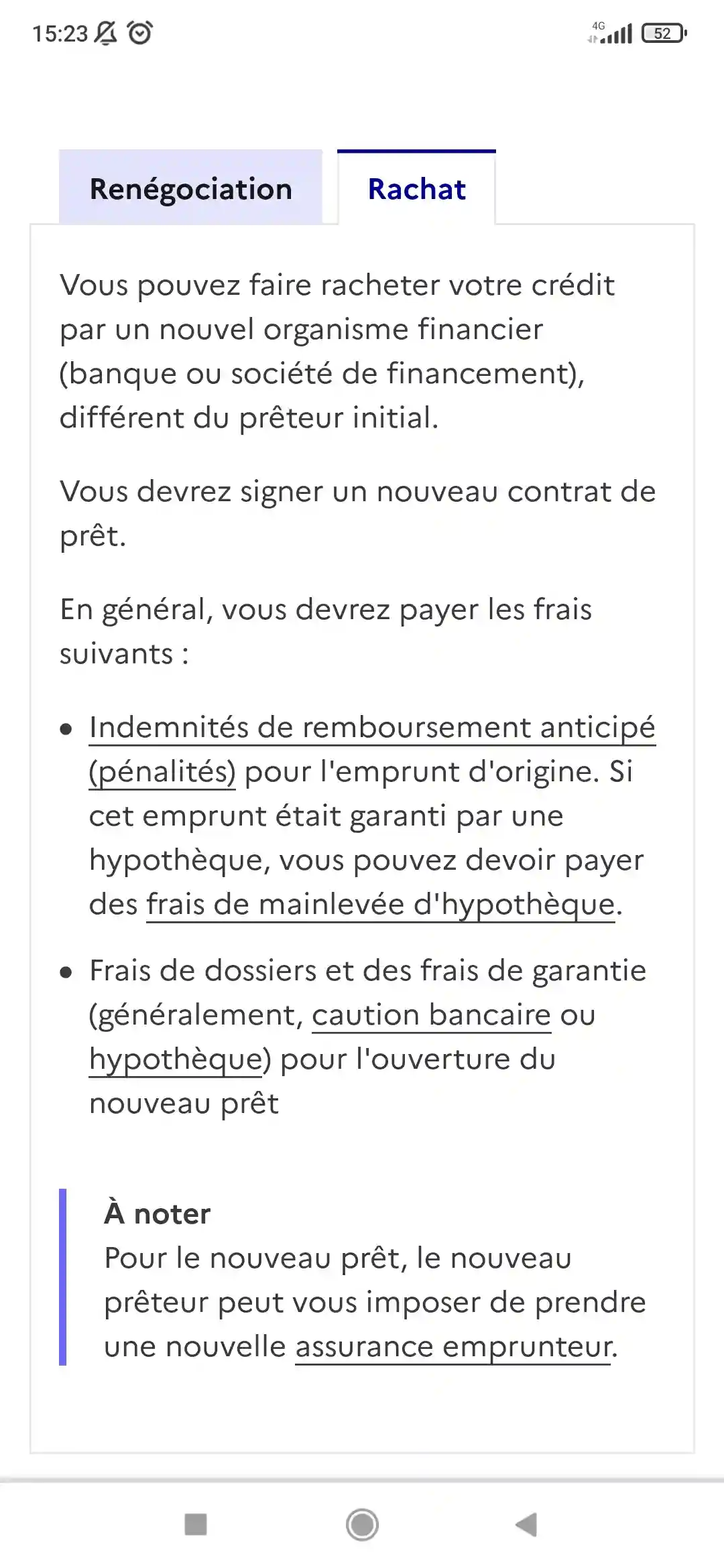

Cependant, il convient de noter qu'il y a des frais à prévoir pour le remboursement anticipé d'un crédit immobilier. Il s'agit des indemnités de remboursement anticipé (IRA), qui visent à compenser les intérêts que vous n'aurez plus à payer à la banque prêteuse.

Ces indemnités représentent soit six mois d'intérêts au taux moyen du crédit, soit 3 % du capital restant dû - le montant le moins élevé étant retenu. Ainsi, plus le crédit est récent, plus le remboursement anticipé sera coûteux.

- décès du conjoint,

- de mutation professionnelle,

- ou de perte d'emploi, aucune indemnité de remboursement anticipé ne sera exigée si le prêt a été contracté après le 1er juillet 1999.

Il est à souligner qu'il est toujours possible de négocier avec les banques lors de la souscription d'un prêt immobilier. Il est devenu courant de demander une exonération des pénalités de remboursement anticipé en cas d'achat-revente du bien immobilier.

Cette exonération doit être expressément mentionnée dans le contrat de crédit. Cependant, il est plus rare d'obtenir une exonération d'indemnités de remboursement anticipé si vous choisissez de faire racheter votre crédit par une autre banque. Il est donc conseillé d'en discuter avec votre conseiller financier lors de votre prochain achat immobilier.

Transférer un prêt immobilier pour financer une nouvelle habitation 🔚

Le transfert de crédit immobilier est une pratique qui consiste à conserver votre ancien prêt pour financer en tout ou en partie votre nouveau logement. Bien que répandue outre-Atlantique, cette pratique reste rare en France et nécessite une disposition spécifique dans le contrat initial.

L'avantage principal du transfert de crédit est que les principales caractéristiques du prêt sont conservées. Par exemple, le taux d'intérêt demeure avantageux par rapport à la souscription d'un nouveau prêt. Cette solution est particulièrement intéressante si vous aviez bénéficié d'un prêt à taux zéro, car vous pourriez continuer à en profiter.

Il est important de noter que le transfert de crédit ne peut s'effectuer que si vous restez client du même établissement bancaire. Il ne s'agit pas d'un transfert de prêt d'une banque à une autre.

De plus, les frais liés au changement de domicile sont bien moins élevés lors d'un transfert de crédit. Vous n'aurez généralement que des frais de dossier à régler, sans indemnité de remboursement anticipé. Cela peut représenter des économies potentielles de plusieurs milliers d'euros.

Il est donc essentiel d'effectuer des simulations afin de comparer les différentes possibilités. Il convient de prendre en compte des éléments tels que :

- le taux d'intérêt,

- les indemnités de remboursement anticipé,

- les frais de dossier, etc.

Pour qu'un crédit soit transférable, le montant de la nouvelle transaction doit être égal ou supérieur au capital restant dû. De plus, la vente de l'ancien logement et l'achat du nouveau doivent se dérouler dans un intervalle court, généralement ne dépassant pas six mois.

Vendre son bien immobilier pour en financer un nouveau grâce au prêt relais

Si vous envisagez de rester propriétaire tout en achetant une nouvelle maison, la solution la plus simple est d'attendre d'avoir vendu votre bien actuel avant de signer pour l'achat du nouveau. Pendant cette période d'attente, vous pouvez envisager de louer un logement temporaire.

Cependant, il peut arriver que la vente prenne plus de temps que prévu, ou que vous ayez une opportunité d'achat exceptionnelle ou un besoin urgent de déménager. Dans ces situations, vous pouvez envisager un "prêt relais".

Le prêt relais est un type de prêt proposé par les banques qui vous permet d'obtenir une avance de trésorerie correspondant généralement à 60 % à 80 % de la valeur estimée de votre bien actuel, en tenant compte de toute éventuelle décote négociée. Le montant prêté est assorti d'un taux d'intérêt plus élevé que celui d'un crédit immobilier classique.

Comme pour un prêt immobilier traditionnel, la banque exigera généralement :

- une garantie hypothécaire,

- un privilège de prêteur de deniers,

- ou la caution d'un organisme.

Avec ces fonds, vous pouvez acquérir immédiatement votre nouvelle résidence. Si nécessaire, vous pouvez apporter un complément financier ou contracter un prêt supplémentaire. Vous avez ensuite un délai d'un an, voire deux ans si la banque consent à prolonger le prêt relais, pour finaliser la vente de votre bien actuel. Une fois que vous aurez obtenu le produit de la vente, il sera utilisé en priorité pour rembourser le prêt relais.

Dans la plupart des cas, l'emprunteur remboursera partiellement le prêt relais en bénéficiant d'une franchise partielle. Cela signifie que seuls les intérêts et l'assurance doivent être payés mensuellement, et le capital ne sera pas remboursé pendant cette période.

Bien que cela puisse être plus coûteux à long terme, la franchise partielle allège le fardeau financier pour les propriétaires jusqu'à la vente de leur bien. Cela leur permet de gérer plus facilement le remboursement d'un éventuel prêt immobilier complémentaire.

👉 Pour en savoir davantage sur : acheter avant de vendre sans prêt relais.

Que faire si l’emprunt n’est pas totalement remboursé ? 🧐

Dans le cas où la vente du bien ne couvre pas l'intégralité de l'emprunt, certaines mesures doivent être prises. En effet, à l'échéance du crédit relais, la banque peut exiger le remboursement total et immédiat du montant prêté. Il est donc crucial de vendre le bien dans un délai maximum de deux ans, ce qui représente la principale contrainte de ce mode de financement. Cette situation peut inciter à réduire le prix de vente au-delà des attentes initiales, par crainte de ne pas être en mesure de rembourser l'emprunt dans son intégralité.

Le prêt relais a été entaché par une mauvaise réputation, principalement due aux abus survenus dans les années 2000. Certains vendeurs demandaient aux agences immobilières de surestimer le prix du bien sur le marché. Cette pratique leur permettait d'obtenir un financement plus élevé, car le montant du crédit relais était plafonné à 80 % de la valeur du bien.

Cependant, avec le ralentissement du marché immobilier et la baisse de la demande, la vente devenait difficile, et les emprunteurs se retrouvaient dans l'incapacité de rembourser l'intégralité du prêt relais. Cette situation est connue sous le nom de "negative equity" (déséquilibre négatif).

Heureusement, de nos jours, de telles pratiques frauduleuses ne sont plus courantes. Toute la chaîne impliquée dans les transactions immobilières, y compris les vendeurs, les banquiers et les agents immobiliers, a été rendue responsable. Ainsi, le montant moyen d'un prêt relais correspond généralement à 70 % de la valeur du bien, ce qui offre une marge confortable pour ajuster le prix de vente tout en étant en mesure de rembourser l'emprunt.

Si, malgré toutes les précautions, vous vous trouvez dans l'incapacité de rembourser le prêt relais, vous devrez envisager de le convertir en un crédit immobilier classique avec l'accord de votre banque, ou bien de rembourser le montant restant à l'aide de votre épargne. Ces mesures permettront de régler la situation de manière appropriée.

Que se passe-t-il pour la caution, l'hypothèque ou encore l'assurance emprunteur ?

Lorsque vous remboursez votre crédit immobilier par anticipation, certaines démarches sont nécessaires concernant votre assurance emprunteur et les garanties liées à votre prêt.

Pour l'assurance emprunteur, qu'il s'agisse d'un contrat de groupe ou d'une délégation d'assurance, celle-ci prend fin avec le remboursement définitif du prêt. Il est important de contacter votre assureur et de lui fournir une attestation ou une quittance de votre banque pour mettre fin à cette assurance.

Si votre crédit immobilier était garanti par une caution, celle-ci se termine automatiquement avec le remboursement anticipé. Il est recommandé de vérifier si l'organisme de caution peut vous rembourser une partie des frais engagés à l'époque.

En cas de transfert de crédit, la caution peut être conservée, mais une garantie supplémentaire devra être mise en place si vous devez emprunter un montant supplémentaire.

En ce qui concerne l'hypothèque ou le privilège de prêteur de deniers, ils sont spécifiquement liés à un bien immobilier. Lors de la vente de ce bien et en cas de remboursement ou de transfert du prêt, des frais de mainlevée seront à prévoir. De plus, vous devrez mettre en place une nouvelle garantie pour votre prochain logement.

- La banque peut racheter votre maison dans le cadre d'un rachat de crédit ou d'un refinancement hypothécaire.

- Un prêt relais peut être utilisé pour financer l'achat d'une nouvelle maison avant la vente de l'ancien bien.

- Le transfert de crédit immobilier permet de conserver les conditions du prêt initial pour financer un nouveau logement.

- En cas de vente ne couvrant pas l'intégralité de l'emprunt, il est possible de négocier avec la banque, de transformer le prêt relais en prêt immobilier classique ou de rembourser le montant restant avec l'épargne.

- Le rachat de crédit peut entraîner des frais tels que les indemnités de remboursement anticipé, qui peuvent être négociées ou exemptées dans certains cas.

- Il est essentiel de prendre en compte les frais, les taux d'intérêt et les conditions spécifiques de chaque option lors de la comparaison des solutions de financement.

Pour en savoir plus :